贵州茅台长期增长的三种武器

虽然当下面临市场波动和产能挑战,但贵州茅台(600519)的长期基本面依然坚实,凭借其强大的品牌影响力和独特的市场需求,茅台展现出了持续增长的潜力。有理由相信,通过提价、扩产、系列酒三大武器,茅台有能力巩固其在高端白酒市场的领导地位。

本轮茅台降价是继2013年之后首次社会库存出清试验,将考验茅台品牌的成色并验证多年盛传的堰塞湖问题是否存在。只有当市场的真实需求与社会库存达到一个平衡点,新的市场价格才会真正形成。

不过,本文更想讨论的是贵州茅台的长期基本面。

提价能力并未消失

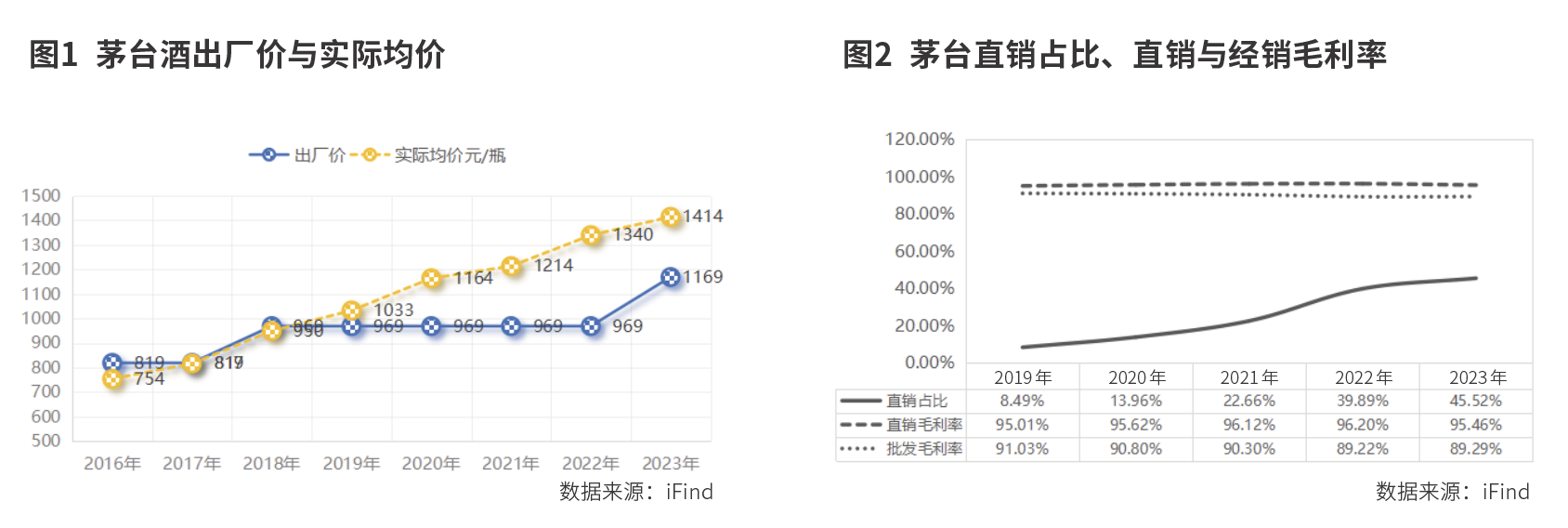

2023年底茅台公告提价,当时正遭遇行业逆风,市场普遍担心茅台透支提价能力、后续提价难以为继。表面看确实如此,茅台2012年9月1日提价至819元,2018年1月1日提价至969元,2023年11月1日提价至1169元,均是五年多才提一次价,年均提价幅度仅不足4%。

但实际上,茅台的提价能力被严重低估。2019年之后,实际均价(不含税,下同)就完全摆脱了出厂价的制约。可以看到,即便在没有直接提价的2019年至2022年,实际均价也保持了8.72%、12.72%、4.26%、10.38%的高增长。

先说变相提价。变相提价是通过两个手段达成的:一是发展直销,直销渠道占比逐年提高,直销的毛利率高达95.46%,比经销商渠道高出6.17个百分点。二是调整产品结构,高毛利产品如精品茅台、珍品茅台、生肖茅台、年份茅台、纪念酒、100ml小茅台,小茅台变相从1499元提价到1995元,生肖茅台2300元以上,这些酒体推测应与飞天茅台相差不大。

核心问题是:在均价已经达到1414元高位、越来越接近1499元的直销价后,未来还有变相提价空间吗?答案取决于两点:一是直销比例还会不会提高,二是非标占比还会不会提升。

关于前者,我并不乐观。这不仅是因为直销占比已达45.65%,还因为直销的弊端已经显现。只要直销与经销商价格双轨不解决,随着团购、i茅台的低成本酒流向二级市场,严重扰乱了茅台市场价格。

关于后者,茅台酒厂动力十足。增加非标供给的好处除了提高毛利率外,还能对核心单品飞天茅台进行控量。根据《 》刊发的高立群女士的文章《贵州茅台渠道改革初见成效,自营渠道和非标产品亮点频现》,茅台销量中按1169元定价出厂的(经销商)占比45.72%,按1299元或1399元定价的(商超、电商平台)占比11.03%,按1499元定价的(飞天直销,包括团购)占比23.75%,定价更高的非标茅台酒占比19.50%,这一比例还有提升的空间。

》刊发的高立群女士的文章《贵州茅台渠道改革初见成效,自营渠道和非标产品亮点频现》,茅台销量中按1169元定价出厂的(经销商)占比45.72%,按1299元或1399元定价的(商超、电商平台)占比11.03%,按1499元定价的(飞天直销,包括团购)占比23.75%,定价更高的非标茅台酒占比19.50%,这一比例还有提升的空间。

另外,不能小看茅台的直接提价能力。只要出厂价与批发价价差存在,平价茅台还需抢购,那直接提价的武器就仍握在酒厂手里。

茅台能提价的根本原因是存在供需缺口。过去十年茅台品牌力越来越强,但销量受限于产能,无法跟上快速增长的社会需求。2017年至2023年的6年间,茅台年均销量增速仅5.69%,不仅低于同期人均可支配收入增速7.11%,也远低于高净值人群增长速度12.25%。这是茅台内生增长能力的来源之一。

产能未必过剩

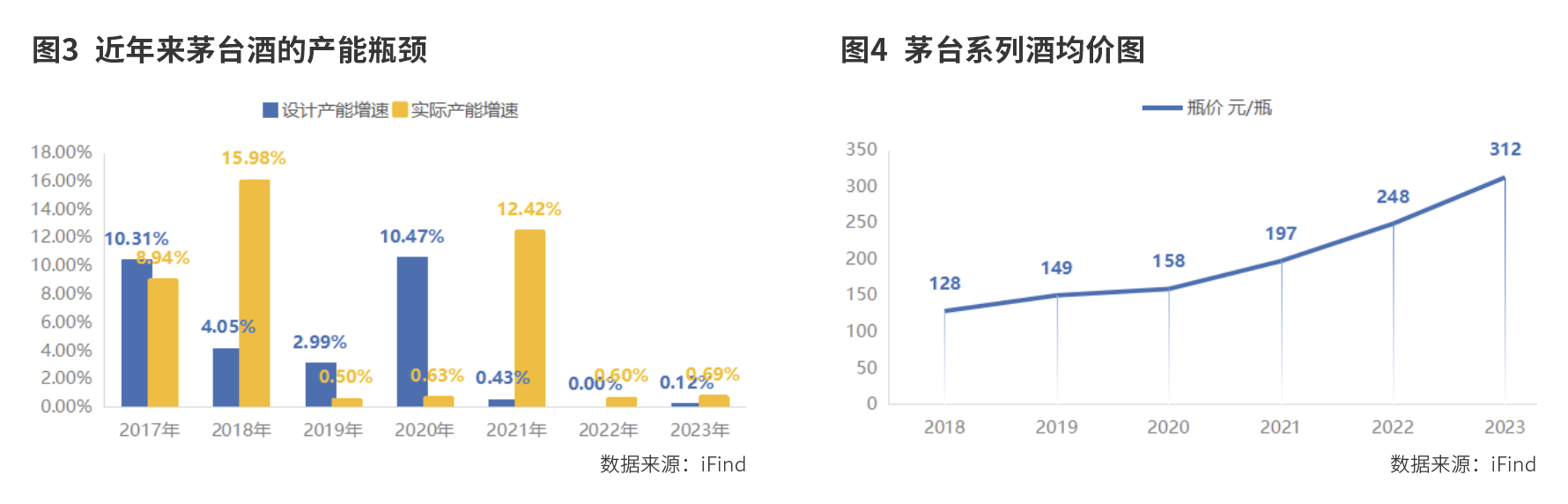

近年来公司一直保持着克制的扩产节奏。2016年至2019年茅台酒设计产能分别是32592吨、35952吨、37408吨、38528吨,平均每年增长2000吨左右,产能缓慢爬坡,但2020年至2023年设计产能分别是42560吨、42743吨、42743吨、42795吨,设计产能增长几乎陷入停滞。于是,基酒的实际产量遭遇瓶颈,最近五年实际基酒产量除了2021年增长了12.42%外,其余四年仅分别增长0.50%、0.63%、0.60%、0.69%。

根据茅台酒的生产工艺特点,商品酒的产量由四年前的基酒产量决定。这意味着2024年之后的几年茅台酒产量增长面临瓶颈。这是公司最迫切需要解决的问题。

2022年12月,公司公告投资约155.16亿元建设“十四五”建设项目,建设周期48个月,项目建成后可新增产能约2万吨。本次扩产创造了茅台“规模最大、投入最高”等多项纪录。茅台酒现有设计产能42795吨,此次扩建产能相当于使茅台产能大幅增长46.73%。

此次新产能建成投产约在2026年,或从2031年起陆续生产出商品酒。可以预见,在这一批商品酒上市之前,茅台酒将一直保持供不应求的状态。

然而,市场的担心是,此次产能大跃进会不会伤害茅台长期积累的品牌力?

所有高端商品都要制造稀缺,没有了稀缺也就没有了茅台。茅台一直强调茅台酒生产环境的独特性、唯一性以及“核心产区”概念,本质是人为制造稀缺。这也是长期以来茅台谨慎对待扩产问题的深层次原因。

如果产能释放期叠加白酒行业周期底部,供需失衡,自然会对白酒价格形成冲击——而这是茅台的命脉。好消息是茅台与其他高端白酒的区别又在于其独特而又强烈的市场需求,至少现在不需要担心渠道库存积压问题,况且茅台新增产能承接的是未来10年时间积累的需求。

10年后茅台产能过剩的可能性非常小。大概率10年后茅台仍是以产定销,或许届时茅台的供需从供不应求进入一种紧平衡状态。扩产后的茅台有望进入一个真正平价的时代,即茅台建议零售价与批发价持平,消费者不再需要抢购。如此,2031年之后茅台业绩无疑将再上一个台阶,产能将成为业绩的最大驱动力。

系列酒影响力渐强

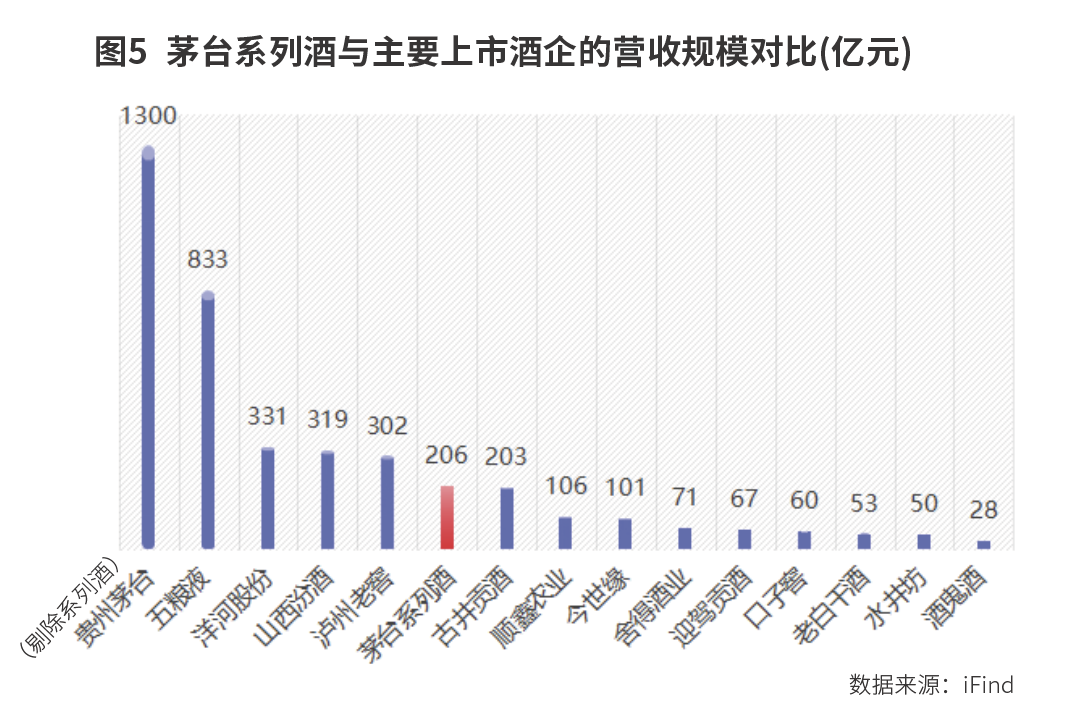

2023年茅台系列酒的营收206亿元。如果把系列酒公司独立出来的话,其规模已经可以排到了上市酒企第6名,仅落后于茅台、五粮液(000858)、洋河、泸州老窖(000568)、汾酒。

更重要的是,茅台系列酒的品牌力迅速拉升。系列酒实际均价从2018年的128元/瓶快速增长到了2023年的312元/瓶,平均年化增长19.51%。系列酒均价已经超过五粮液、泸州老窖、汾酒、洋河公司产品的均价。

长期以来,白酒行业有五款百亿单品,分别是飞天茅台、五粮液普五、国窖1573、剑南春水晶剑、洋河海之蓝,但2023年茅台系列酒产品1935携手汾酒青花20、习酒窖藏1988一并跨入百亿元单品俱乐部。茅台1935作为市场上的一款新产品,在短短两年内便实现了百亿元销售额的壮举。

1935、汉酱、赖茅等高价系列酒占比提升,将会继续向上拉动系列酒均价。系列酒提价确定性强于茅台酒。系列酒206亿元营收中,1935产品就贡献了半壁江山。有理由相信茅台有能力在未来继续打造另外多款系列酒大单品。

很多人知道茅台酒以产定销、尽产尽销,却少有人知道茅台系列酒同样如此。同样地,系列酒最大的问题也是产能瓶颈。通过梳理历年系列酒产销数据,会发现系列酒陷入到“无酒可卖”的幸福烦恼之中。

为了解决这一问题,公司在系列酒产能上动作不断。2018年9月起投资建设3万吨系列酒技改工程,2022年1月茅台又公告实施“十四五”习水同民坝一期建设项目,再新增系列酒制酒产能约1.2万吨,截至2023年末两个工程进度分别是90%和30%。

两个项目完全建成投产后,茅台系列酒的总产能将从现在的4.3万吨一举跃升至6.8万吨,增长58.14%,彻底解决长期以来制约系列酒发展的产能瓶颈。

2033年业绩展望

先看茅台酒产量。

按照茅台酒现有设计产能42795吨,实际产出基酒57204吨计算,扩产后设计产能达到62795吨,简单推算2031年之后每年的基酒约有84000吨。按照近几年商品酒的平均比例84%计算,则能产出商品酒大约71000吨。

至于茅台酒均价,目前茅台酒销量大约有2/3由经销商渠道销售,有1/3由直销渠道销售,假定未来仍将保持这一比例。也就是十年后71000吨的商品酒有47000吨由经销商渠道销售,有24000吨由直销渠道销售。

经销商渠道:假定未来10年提价两次,累计提价幅度35%,出厂价从1169元提高至1578元。这部分的营收约为47000吨×1578元/瓶×2124瓶/吨=1575亿元(每吨酒约2124瓶)。

直销渠道:高价非标产品大多通过直销渠道投放,均价仍有提升空间。目前直销的瓶价超2000元,假定十年后均价达到2500元,则这部分的营收约为24000吨×2500元/瓶×2124瓶/吨=1275亿元。

还有系列酒,扩产项目投产后设计产能6.8万吨,按照110%的产销比例测算,能产出商品酒7.48万吨。在预期1935占比继续提升的前提下,假定十年后均价从目前的312元提升至600元,则系列酒的营收约为74800吨×600元/瓶×2124瓶/吨=950亿元。

综合以上经销商茅台酒、直销茅台酒、系列酒三个部分,十年后公司合计营收可能达到3800亿元。

若公司归母净利润比率保持目前的50%水平不变,那么十年后归母净利润将达到1900亿元。实际上,随着均价继续提升,归母净利润比率有望继续缓慢增长。

2024年公司实现归母净利润747.34亿元,根据以上测算的十年后净利润1900亿元来计算,这意味着未来十年公司业绩年化增长10%。

因此,尽管当下面临市场波动和产能挑战,但贵州茅台的长期基本面依然坚实,凭借其强大的品牌影响力和独特的市场需求,茅台展现出了持续增长的潜力。有理由相信,通过提价、扩产、系列酒三大武器,茅台有能力巩固其在高端白酒市场的领导地位,并将继续作为中国乃至全球高端白酒市场的佼佼者,为消费者和投资者创造更多价值。

(作者为海南大学“一带一路”研究院经济研究中心副研究员。本文不构成投资建议,据此投资风险自负)

0人

- 每日推荐

- 股票频道

- 要闻频道

- 港股频道

高股息方向成券商中期策略会“宠儿”

高股息方向成券商中期策略会“宠儿”

MWC上海折射中国通信产业蓬勃活力

MWC上海折射中国通信产业蓬勃活力

- 二十届三中全会7月15日至18日召开

- 低位的绩优高股息及资源股仅6只!“五穷六绝”后,7月能翻身吗?

- 官宣!国有大行新行长,获批

- 腾讯、蚂蚁相继发布AI新产品,“大厂”助力中小银行低成本升级

- 多部门密集施策 推进促就业和稳增长

- 极度稀缺,低位的绩优高股息及资源股仅6只!“五穷六绝”后,大数据揭秘7月能翻身吗

- 6月29日氢氟酸产业链情报

- 6月29日钛白粉产业链情报

- 无人驾驶出租车:在争议漩涡中走向规模化运营

MWC上海折射中国通信产业蓬勃活力

MWC上海折射中国通信产业蓬勃活力

私募业,大消息

私募业,大消息

旅游市场急需“适老化”设计

旅游市场急需“适老化”设计

贵州文旅删除东方甄选相关视频

贵州文旅删除东方甄选相关视频

“触碰了我们的底线!”刚刚,东方甄选发声

“触碰了我们的底线!”刚刚,东方甄选发声