己内酰胺半年度总结:上半年供需双增 下半年供需或趋于平衡

【导语】上半年己内酰胺市场价格高于去年同期,供需阶段性偏紧叠加成本强有力支撑,是推动价格走高的主要因素。下半年己内酰胺与PA6新投产均有释放,但PA6产能增速明显大于己内酰胺,因此或呈现阶段性供需错配,供需结构有所好转,己内酰胺市场价格或呈现中枢偏强运行。

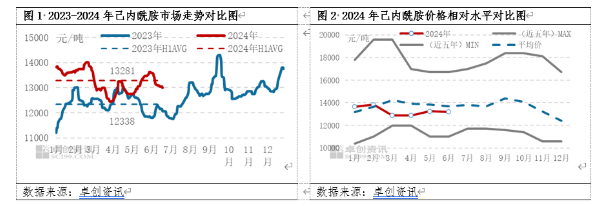

上半年己内酰胺市场价格偏高位震荡,其走势与我们在《2023-2024中国己内酰胺市场年度报告》中预测的基本一致,但由于5月份己内酰胺装置生产波动叠加计划检修集中,使得场内货源供应偏紧;而下游PA6产销节奏较好,尤其是高速纺订单已从5月份排单至6月中旬,对己内酰胺保持高稳定需求;叠加主原料纯苯5月价格延续上涨趋势,价格攀升至高位9100元/吨,多重利好支撑己内酰胺当月价格走高,使得我们对于己内酰胺高低值预判和出现时间的预判出现偏差。2024年1-6月份(截至6月27日),国内华东市场己内酰胺均价为13268元/吨,较去年同期上涨5.15%。6月27日己内酰胺价格收于12950元/吨,较年初跌5.47%。从历史五年价格相对水平走势图来看,1-2月份价格略高于近五年平均价格,而后均低于历史五年平均价格,2024年年中价格与年初价格相差不大。

2024年上半年己内酰胺市场价格运行的高点出现在2月下旬,日均价触及14025元/吨高位,主要受成本增加以及需求好转,利好支撑价格上涨。春节过后,主原料纯苯价格强势上涨,中石化纯苯价格涨至8850元/吨,成本上涨极大程度上提振了厂家跟涨信心;下游PA6工厂春节期间维持高开工水平,节后开工水平提升至81%高位,节后补货情绪较为积极,对于己内酰胺保持高稳定需求;己内酰胺工厂在行业高成本支撑且下游需求稳定增加背景下,价格稳步上涨至高位。3月份伴随着新增产能释放,且在前期高利润下己内酰胺工厂维持高开工水平,场内货源供应充足;而下游PA6工厂前期原料库存充足,新单跟进积极性不高,议价能力提升,导致工厂库存累加,出货不顺畅,阶段性供强需弱使得价格快速下滑,于3月末价格触及低位,日均价参考12450元/吨,较年内高位跌幅11.23%。

2024年上半年己内酰胺市场价格高于去年同期,主要驱动因素来自于供需面。上半年供需面实现双增,但由于供需错配,带来阶段性的供不应求叠加成本端长周期的上涨共同助力,己内酰胺上半年均价高于去年同期。

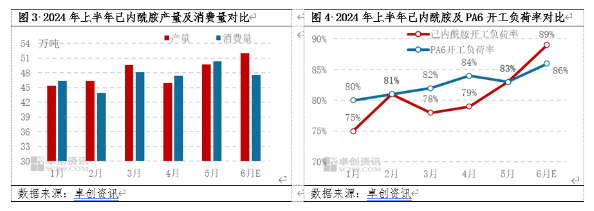

2024年上半年己内酰胺实现供需双增,且增速均超20%。上半年湖南石化30万吨己内酰胺新产能于3月顺利投产;山西潞宝完成技改扩产于6月份增加5万吨;而上半年淘汰部分长期停产且不计划重启装置涉及产能40万吨。截至6月27日,行业总产能在642万吨,而上半年己内酰胺行业平均开工负荷率提升至80%以上,较去年同期提升11个百分点,产能利用率充分提高;1-6月份己内酰胺产量达到288万吨,较去年同期增长25.7%,供应量保持增加趋势。

2024年上半年下游PA6新增产能多于己内酰胺,上半年共计投产36万吨,行业总产能达672.8万吨,产能增速在5.65%;因终端下游锦纶纤维上半年开工高位,对于PA6需求增加;上半年PA6行业平均开工水平率提升至83%,长时间保持高开工水平。1-6月份己内酰胺消费量在284万吨,较去年同期增长20%,因此对于己内酰胺需求量保持稳定增加趋势,甚至阶段性需求增速大于供应增速。例如1月、4月、5月,己内酰胺国产量低于下游消费量,供需差扩大,推动己内酰胺价格呈现上涨趋势。

作为己内酰胺主要原料的纯苯,上半年价格走势整体呈现上涨趋势。截至6月27日,中石化纯苯挂牌价由年初的7450元/吨上涨至9450元/吨,累计上涨2000元/吨,涨幅达26.85%,对己内酰胺成本面带来强有力支撑。但在6月份时,纯苯价格虽攀升至高位9450元/吨,但己内酰胺市场价格却呈现窄幅下跌走势,主要原因是:下游PA6工厂前期订单交付完成后,终端市场淡季氛围较浓,新单跟进减少,需求量略减;而己内酰胺工厂前期检修恢复,企业开工水平居高不下,阶段性达到90%以上,因此供应量充足;下游市场议价能力提升,逢低刚需采买。当高成本与供需矛盾相遇时,成本支撑力度减弱,供需面影响价格走势占据主导。

展望下半年,影响己内酰胺市场运行的因素主要集中在供需面变化,下游PA6新投产释放集中且增速快于己内酰胺;下半年仍面临经济恢复基础不牢固,国际形势复杂性不确定性上升的问题,但国内已经基本确定进入新一轮库存周期,价格总体趋势向上。

下半年己内酰胺需求增速大于供应增速,供需或阶段性改善,从而支撑价格偏强运行

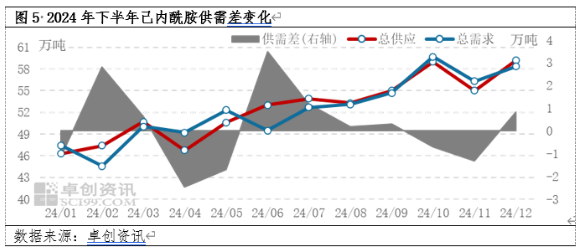

下半年在综合考虑新增产能有效落地情况下,己内酰胺累计产能增加约100万吨左右,较上半年增速提升,预计2024年年底,己内酰胺总产能将达到742万吨,较去年增速约14.68%。但下半年PA6工厂新投产更为集中,预计超130吨新增产能释放,叠加上半年36万吨新增产能,预计2024年底,PA6行业总产能约820万吨附近,较上一年增速约25.63%,远大于供应增速。

随着PA6新投产释放,对己内酰胺需求保持稳步增加,且由于己内酰胺增速小于下游PA6增速,因此或有阶段性供不应求局面,利好支撑其价格上涨。如三季度来看,7-8月或因终端市场需求淡季影响,供需结构趋弱,这将对己内酰胺走势形成一定的制约作用,价格或存一定回落可能;而后随着“金九银十”传统需求旺季来临,叠加PA6产能释放,对己内酰胺需求增加明显提升,己内酰胺供应或呈现偏紧局面,对其价格走势形成明显利好。

供需基本面来看,下半年己内酰胺供需结构好转,期间随着己内酰胺与PA6新投产落地情况,供需格局或由供大于求向供需平衡转变,甚至或有阶段性的供不应求局面,利好支撑价格中枢趋涨。

下半年宏观经济层面对大宗商品带来一定利好支撑;成本端预期回落后仍高位整理,阶段性利好支撑己内酰胺价格。

宏观经济层面来看,下半年经济恢复基础不牢固,国际形势复杂性不确定性上升的问题,但新一轮库存周期开启,因此大宗商品价格总体趋势向上。成本端来看,下半年纯苯预期先跌后涨再理性回落,7月份受进口货源补充,国内供需偏紧局面或有缓解;加之下游对于高成本抵触情绪较浓,且行业内人士纷纷看空为主,因此预期纯苯价格高位回落。虽然随着欧美需求旺季的消退,以及日韩检修装置恢复,亚中套利窗口或将打开,中国纯苯进口量将加大,改善国内供应紧张局面,但国内原预期2024年投产下游装置依旧较多,对全年行情仍存,从而支撑纯苯价格高位运行,进而给予己内酰胺一定支撑作用。

综合来看,下半年整体需求增速大于己内酰胺供应增速,行业供需格局阶段性偏紧,将成为影响己内酰胺的主要因素;另外,原料纯苯的高位运行也将对己内酰胺带来良好的支撑,叠加宏观层面预期大宗商品价格向上运行,对己内酰胺行业具有良好的促进作用。

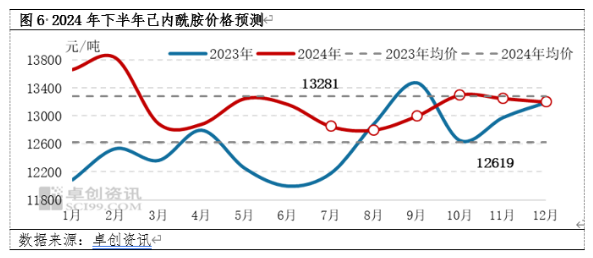

基于上述驱动因素的影响, 延续《2023-2024年中国己内酰胺市场年度报告》中关于下半年趋势预测,其中调整7-8月份预测由原来的震荡上涨调整为窄幅下跌,主要原因是己内酰胺7-8月份新增产能释放,供应预期增加;而下游PA6市场预期行业淡季,需求跟进偏弱,因此供需矛盾突出;加之纯苯存有高位回落预期,使得己内酰胺价格承压下行。预计下半年己内酰胺市场整体呈现先跌后涨,再整体趋稳趋势运行。月均价运行区间在12800-13300元/吨,下半年高点大概率出现在10月份,低点或在8月份。

延续《2023-2024年中国己内酰胺市场年度报告》中关于下半年趋势预测,其中调整7-8月份预测由原来的震荡上涨调整为窄幅下跌,主要原因是己内酰胺7-8月份新增产能释放,供应预期增加;而下游PA6市场预期行业淡季,需求跟进偏弱,因此供需矛盾突出;加之纯苯存有高位回落预期,使得己内酰胺价格承压下行。预计下半年己内酰胺市场整体呈现先跌后涨,再整体趋稳趋势运行。月均价运行区间在12800-13300元/吨,下半年高点大概率出现在10月份,低点或在8月份。

风险提示:原油、纯苯、其他辅料价格波动幅度超出预期;地缘风险超预期;己内酰胺上下游产业链新产能提前或延后投放。

0人

- 每日推荐

- 股票频道

- 要闻频道

- 港股频道

高股息方向成券商中期策略会“宠儿”

高股息方向成券商中期策略会“宠儿”

MWC上海折射中国通信产业蓬勃活力

MWC上海折射中国通信产业蓬勃活力

- 二十届三中全会7月15日至18日召开

- 又有两家公司退市!股价不足0.4元,还有超7万股东

- 公募基金行业费率改革第二阶段费率标准已明确

- 全球“氢风”正劲 中国产业链公司加速出海

- 多部门密集施策 推进促就业和稳增长

- 6月30日晚间公告集锦:大连热电主板重组上市业务已中止审核

- 上半年44股遭立案!ST股占比近四成 7股已收罚单

- 6月30日钛白粉产业链情报

- 6月30日顺酐产业链情报

MWC上海折射中国通信产业蓬勃活力

MWC上海折射中国通信产业蓬勃活力

私募业,大消息

私募业,大消息

旅游市场急需“适老化”设计

旅游市场急需“适老化”设计

港股7月1日(周一)休市

港股7月1日(周一)休市

零跑汽车朱江明:零跑汽车将进入欧洲、中东非等四大区域市场

零跑汽车朱江明:零跑汽车将进入欧洲、中东非等四大区域市场