【东海年报】供应增速或不及需求,铜价仍有上行空间——沪铜2025年年度投资策略

投资要点:

宏观:美国推动制造业回流的政策导向势必拉动对铜等有色金属的需求,但对外价关税、对内减税、驱逐非法移民等政策势必阻碍其当前的控通胀步伐,同时迫使美联储在更长的时间内维持高利率的水平;国内方面,明年财政赤字水平或进一步提高,同时维持支持性的货币政策,重点关注12月的2025年中央经济工作会议及各部委的具体政策出台、2025年三月的“两会”、7月召开的政治局会议及可能的增量政策出台。

供给:2025年,全球铜精矿产量预计新增74万吨,但铜精矿供需预计仍然偏紧,或将施压国内炼厂长单加工费;同时,海内外冶炼厂产能增长幅度显著大于铜精矿新增产量,炼厂产能利用率预计进一步走弱。在国内炼厂减停产概率增大、废铜进口或收紧的情况下,我国电解铜的进口依存度或进一步提升。

需求:明年全球铜需求增量或达到97.9万吨。其中,新能源汽车贡献最大增量65.6万吨,电力电网、光伏、风能等贡献增量32.3万吨,地产家电或难有明显增量,整体需求增速维持强劲。

平衡与库存:从明年的新增供应与需求方面来看,预计铜精矿产量新增供应74万吨、新增需求约97.9万吨,预计2025年铜的供求或出现23.9万吨的缺口,该缺口将进一步带动全球库存水平的下降。

价格:预计电解铜期货价格重心在2025年仍有可能继续上行,但需注意在宏观预期、供需矛盾等因素共振或单独驱动时,对铜价走势节奏和幅度的不同影响。

风险因素:宏观事件或政策力度不及预期、需求情况不及预期

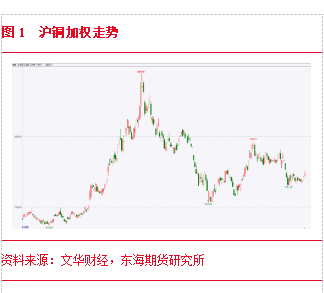

1.行情回顾

从2024年1月初至12月2日,沪铜价格走势大致可分为六个阶段:

第一阶段,1月2日至3月7日,铜价处于6.7万至7万的区间内窄幅震荡。宏观方面,受美国经济、通胀数据反复的影响,市场对美联储降息和美国经济软着陆的预期存在反复,而国内宏观情绪亦受到央行宣布2月下调存款准备金率的影响而起伏;基本面上,叠加1-2月处于铜消费的淡季,供求两端并未提供铜价大幅涨跌的动力。

第二阶段,3月8日至5月20日,铜价向上突破7万元后持续上涨至8.9万元左右的高位,主要受海内外宏观、铜基本面、交易面的三重共振影响。宏观方面,虽然美联储在3-5月间的各类表述让市场的降息预期存在反复,但对铜价的影响偏短期;而国内方面,清明节前中美两国领导人通话、美国财政部长访华等事件带动市场情绪的短暂好转,同时,国内“以旧换新政策”逐渐发酵落地,整体市场情绪偏多,而在5月中旬国内宣布发行超长期国债、推出“517”楼市新政亦为多头情绪添了一把火。基本面上,3月下旬CSPT小组会议提倡联合减产来稳定市场价格,叠加不断下行的铜精矿加工费,铜矿供应紧张的情绪逐渐蔓延。交易方面,5月,COMEX铜中的空头遭遇到多头发动的交割博弈,沪铜价格大幅上行至8.9万元附近。

第三阶段,5月21日至8月6日,铜价从8.9万元的高位大幅回落至7.07万元。宏观方面,美国5-6月就业情况持续低于预期,同时美联储为管控通胀而持续发生打击降息预期,持续施压商品价格,市场转为交易衰退;而国内方面,“517”楼市新政的利多情绪出尽,市场对三中全会的预期落空,宏观情绪整体偏空。基本面上,铜矿短缺并未传导至精炼铜,铜精矿加工费有所企稳。交易面上,随着5月下旬COMEX交割博弈事件的结束,前期大幅上涨的铜价为下跌带来了巨大的做空幅度,铜价吞没前期第二阶段的涨幅。

第四阶段,8月7日至9月30日,铜价从7.07万元进行整理,上行至7.9万元的高位,主要受宏观因素的驱动。8-9月间,美国公布的就业数据均不及预期,而美联储的首次降息达到超预期的50bp,同时,国内央行颁布一系列货币政策、政治局会议出台一系列政策提振市场预期,叠加国庆节前下游消费带动电解铜维持大幅去库,铜价延续上行走势。

第五阶段,10月8日至11月14日,铜价从7.9万元左右的高位震荡整理后,回落至7.3万元。在国庆节后,市场利多情绪短暂出尽,铜价重心小幅回落,但市场对后期财政政策力度仍有期待,同时美国大选即将落地,市场情绪维持中性,铜价窄幅震荡整理、等待突破时机;而在11月中上旬的美国大选和国内财政政策落地后,由于铜的下游需求在国庆节后出现走弱迹象、供需矛盾并不突出,宏观利多出尽和无明显矛盾的基本面带动铜价结束震荡,向下突破运行。

第六阶段,11月15至12月2日,铜价在7.3万元和7.5万元之间的区间内窄幅震荡。一方面,受12月国内即将召开的2025年中央经济工作会议的影响,市场预期仍有较大力的政策出台,情绪维持谨慎中性的状态;另一方面,中国取消了铜材出口退税的政策、带动铜价尝试下破但并未成功,在无宏观因素驱动的情况下,铜价亦无法大幅上行,奠定了期价窄幅震荡的格局。

2.宏观

当特朗普在11月初的美国大选中胜出后,其“美国优先”的政策取向势必增加全球未来经济走势的不确定性:第一,关税政策方面,当地时间11月25日,特朗普表示将对墨西哥和加拿大进入美国的所有产品征收25%关税,对中国商品额外征收10%的关税——此举旨在获取关税收益的同时,促进相关的制造业企业向美国本土搬迁、推进其“制造业回流”战略的落地——由此势必带来未来四年全球贸易保护主义的抬头和供应链的重塑,并延缓当前美联储控通胀的节奏,甚至在长期导致国内通胀水平的高企。第二,减税政策和驱逐非法移民政策方面,其对国内的减税政策或增加国内需求和投资、拉动内需,而其驱逐非法移民的政策或抑制劳动力市场的供给、推高工资水平,二者同关税政策一道增加美国的通胀粘性、抬高美国的通胀中枢水平,美联储控通胀的政策效果或将打折扣。在此情况下,美联储在2025年的降息次数与幅度或将受限,美元或在更长时间内维持较高的利率水平。

在外部环境不确定性不断增加的情况下,国内宏观政策的挑战亦随之增加。财政政策方面,2025年的赤字水平或将上行,便于应对化解地方政府债务、落实地产相关政策、支持国有大型商业银行补充资本;同时亦可能预留出足够的政策空间,从而应对美国加关税可能带来的外部出口需求走弱及其对整体经济增长目标的拖累。货币政策方面,12月2日,央行行长潘功胜表示,明年央行将继续坚持支持性的货币政策立场

和政策取向,综合运用多种货币政策工具,加大逆周期调控力度——这或意味着明年的货币政策将依据国内外的形势而进行适时调整,包括为财政政策的落地而降息降准、为保持人民币汇率的稳定和促进外贸出口而出台政策等。在时间节点上,重点关注2024年12月召开的2025年中央经济工作会议及各部委的具体政策出台、2025年三月的“两会”、7月召开的政治局会议及可能的增量政策出台。

3.供应端

3.1.铜矿:供应增长但延续偏紧,加工费难以大幅上行

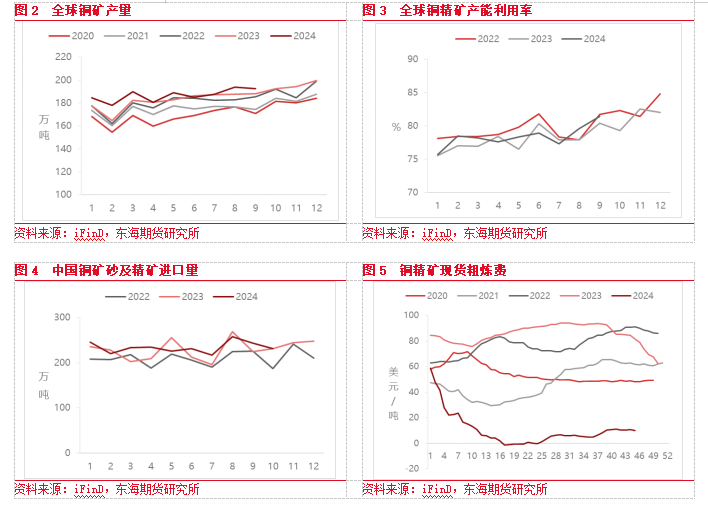

根据ICSG的数据,2024年1-9月,全球铜精矿产量累计录得1681.2万吨,同比增幅2.66%;同期,全球铜精矿的平均产能利用率仅达到78.39%,较2022年、2023年的80.13%、78.72%出现小幅下滑。中国方面,1-10月,铜精矿累计进口量录得2338.53万矿吨,同比增长3.44%;其中,来自于智利的进口量录得747.2万吨、占比31.95%,来自秘鲁的进口量录得589.77万吨、占比25.22%。自2023年底至2024年上半年,全球多家铜矿扰动频发,铜矿供应短缺成为驱动2024年上半年铜价的主要因素,但从实际铜矿产量和中国铜精矿进口量来说,并未出现绝对量的减少。

在2024-2025年间,虽然部分铜矿出现减产等情况,但在高铜价的刺激下,新老矿山复产、加速投产、爬产的情况均有出现,全球铜矿仍然存在一定幅度的新增产量。具体来说,2024-2025年减停产的矿山包括巴拿马的Core Panama、Los Bronces、Escondida、Radomiro Tomic、Mount lsa,而减停产的原因包括了开采权问题、罢工、事故、品位下滑等诸多因素。但在铜矿供应偏紧、铜价高企的刺激下,2024年诸多新老矿山相继投产或爬产,如智利的Rajo Inca、Mantoverde,刚果(金)的卡莫阿-卡库拉三期,巴西的Tucum 矿山等;而在2025年,综合考虑新投、爬产、老矿山重启、减产等因素,铜矿产量预计仍将增加74万吨,如俄罗斯的Malmyzhskoye、蒙古的Oyu Tolgoi Underground、中国的巨龙铜矿和玉龙铜矿、美国的Mineral Park等矿山。

2024年1月至11月末,铜精矿现货粗炼加工费经历了先延续大幅回落、后跌至负数、再企稳反弹的情况。第一阶段,1月初至4月末,加工费从$58.63持续下跌至$2.07;第二阶段,5月初至6月末,加工费在(-$1.43,$0.87)的区间内窄幅波动;第三阶段,7月初至11月末,加工费再度转正,并小幅反弹至$10以上。虽然2025年全球铜精矿产量存在一定幅度的增加,但相应的需求量亦保持了高速增长,铜矿供应偏紧的格局并未得到显著改善,因此,明年铜精矿现货粗炼加工费预计难以出现大幅的上行走势;长单加工费方面,2024年的$80/吨的水平恐难以在明年延续,预计长单加工费或下降至炼厂盈亏平衡的分位价附近,即在$30上下浮动。

3.2.精铜:内外产能维持扩张,进口依存度或提升

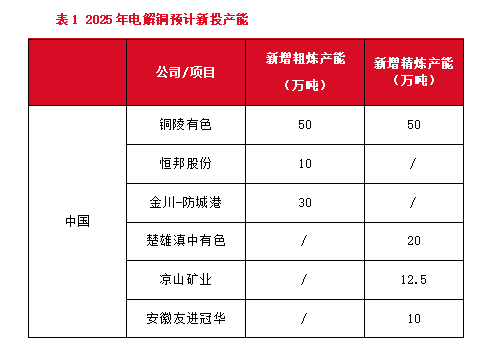

2025年,国内外的电解铜新投产能仍呈现出增长态势。其中,中国新增粗炼产能90万吨,新增精炼产能92.5万吨;海外新增粗炼产能102万吨,暂无新增精炼产能。

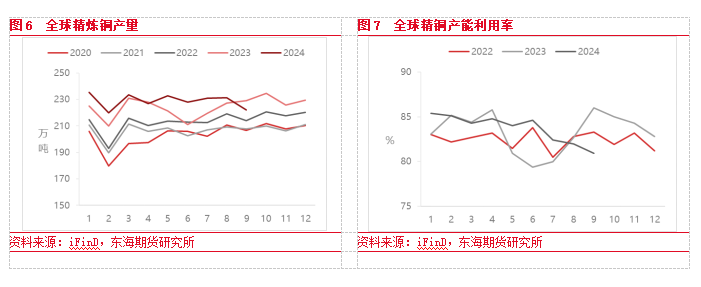

产量方面,根据ICSG的数据,2024年1-9月,全球精炼铜产量累计录得2061.3万吨,同比增长2.91%;其中,原生精炼铜录得1712.9万吨、占比83.1%,再生精炼铜录得348.4万吨、占比16.9%;全球精铜产能利用率从2024年1月的85.4%持续回落至9月的80.9%。国内方面,1-11月国内精炼铜累计产量录得1096.51万吨,同比增长5.02%;同期,月均开工率录得85.62%,环比2023年的88.81%下滑了3.19%。

在2025年铜精矿供应新增量明显低于冶炼新增产能的情况下,预计产能利用率仍将维持进一步回落。考虑到长单加工费较2024年的$80将会进一步回落至炼厂盈亏平衡线附近,同时,现货铜精矿加工费亦难有大幅持续上涨,预计明年铜炼厂的停减产风险将有所增大。

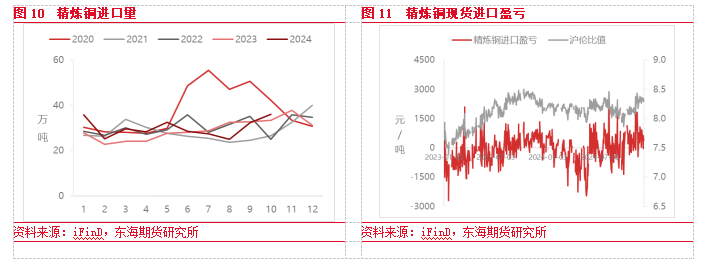

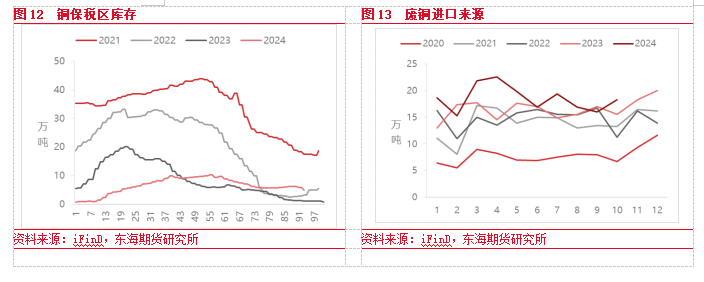

进出口方面,2024年1-10月,国内精炼铜累计进口量录得300.69万吨,同比增长6.68%。进口盈亏方面,2024年1月至7月上旬,进口亏损天数相对偏多,在7月中下旬至今,进口窗口基本维持打开状态;与进口盈利状况相对应,电解铜保税区库存在1月初至7月中旬处于持续累库中,并在7月18日达到库存高点10.27万吨,随后进入持续库存中,并在12月5日下降至5.05万吨。

废铜进口量方面,1-10月累计进口废铜量达到185.67万吨,同比增长15.83%;其中,来自于美国的废铜量达到36.12万吨,占总进口量的19.46%,为废铜的第一大进口来源国。随着11月6日特朗普在大选中的获胜,废铜市场对我国就来自于美国的废铜进口加征关税的警惕性不断提高,宁波废铜贸易商已逐渐停止对美废铜出口的报价,之后来自于美国的废铜进口或在东南亚代加工后再度进入国内,进口端的废铜供应或在2025年进一步收紧。

考虑到明年铜矿供需格局仍然维持偏紧状态,而国内炼厂因加工费原因而面临着更大的减停产风险、国内电解铜产量的供应扰动风险增加,同时废铜进口或因中美关税政策的影响而有所回落,则国内供应的缺口更有可能通过进口盈利之下的电解铜贸易流来进行补足,电解铜的进口依存度或进一步提升。

3.3.供应小结

2025年,全球铜精矿产量预计新增74万吨,但铜精矿供需预计仍然偏紧,或将施压国内炼厂长单加工费;同时,海内外冶炼厂产能增长幅度显著大于铜精矿新增产量,炼厂产能利用率预计进一步走弱。在国内炼厂减停产概率增大、废铜进口或收紧的情况下,我国电解铜的进口依存度或进一步提升。

4.需求端

根据ICSG的数据,2024年1-9月,全球精铜累计消费量2014.2万吨,同比增长1.14%,全球精铜消费维持增长态势。

具体从终端消费来看,汽车、电力电网、地产及其后地产周期带动的家电消费,对2025年的铜需求影响存在分化;另外,铜材出口退税政策取消势必影响海外订单、对总需求形成拖累。

4.1.新能源汽车:高增速贡献最大增量

汽车方面,2024年1-10月,国内汽车累计产量录得2466.07万辆,同比增长3%;其中,传统汽车累计产量录得1486.3万辆,同比下滑10.6%;新能源汽车累计产量录得990万辆,同比增长36.3%——新能源汽车贡献了汽车铜消费的主要增量。2024年新能源汽车产销量能够大幅增长,主要得益于汽车以旧换新补贴的政策效果;汽车以旧换新政策的适用对象为“从2024年4月24日至12月31日期间报废并购买指定新能源汽车车型的个人消费者”,因此,2024年新能源汽车销量的大幅增长很大程度上透支了2025年的部分需求,或将带来2025年新能源汽车销量的放缓。

考虑到2024年汽车以旧换新政策的影响下可能提前透支2025年的消费,因此在假设三类新能源车型(纯电动、插电式混动、燃料电池)销量占比不变的情况下,假设纯电动车、插电式混动车型在2025年的销量增速下滑20%-33%,同时燃料电池车销量的增速不变,则2025年新能源汽车销量增速或将处于28%-34%左右。

2024年1-10月,中国新能源车累计出口量达到105.8万辆,同比增速6.33%,增速明显放缓;其中,前十大出口国共计占总出口的94.88%,除比利时、英国两个欧洲国家外,其他出口国遍布东南亚、南亚、中南美洲、澳洲。受巴西等国家对我国新能源车关税政策调整的影响,2024年部分新能源车存在抢出口的情况,预计明年出口增速仍有可能进一步回落。

欧洲方面,今年1-9月的新能源汽车累计销量录得213.71万辆,同比下滑了3.75%——主要受一些国家的新能源汽车补贴政策退坡的拖累,同时,也受欧盟对中国的新能源车征收反补贴税带来的新能源汽车进口壁垒升高的影响;而在2022年、2023年欧洲新能源汽车累计销量同比增速分别录得14.65%、17.17%。虽然10月29日欧盟委员会决定对中国进口的电动汽车(BEV)征收为期五年的最终反补贴税,但根据11月23日最新的消息,欧盟与中国在取消对华加征的进口电动汽车关税问题上已接近达成共识,或在未来一段时间将取消关税。虽然关税的取消将降低从中国进口新能源汽车的成本,但欧洲新能源汽车需求放缓、内部补贴政策的退坡或为新能源汽车销量下滑的主因,基于以上两点原因,认为2025年欧洲新能源汽车销量同比增速或在5%上下波动。

美国方面,今年1-9月的新能源汽车累计销量录得123.9万辆,同比增速为21.92%。在特朗普即将就任总统的情况下,其对新能源产业的支持力度预计将明显走弱,而相应的新能源汽车补贴政策也可能逐渐退坡——这一点与欧洲的情况较为类似,叠加其相应的关税政策,或将施压美国的新能源汽车销量增速,2025年美国新能源汽车销量增幅或大幅回落至10%左右波动。

综合考虑中、欧、美在2024年的汽车销量占比大小和2025年的潜在销售增速,以及传统汽车产销量可能的下滑,同时假设新能源汽车在下游消费结构中的比率不变,预计明年全球新能源车的销售增速或在23.85%左右,共计或带来铜的需求新增65.6万吨。

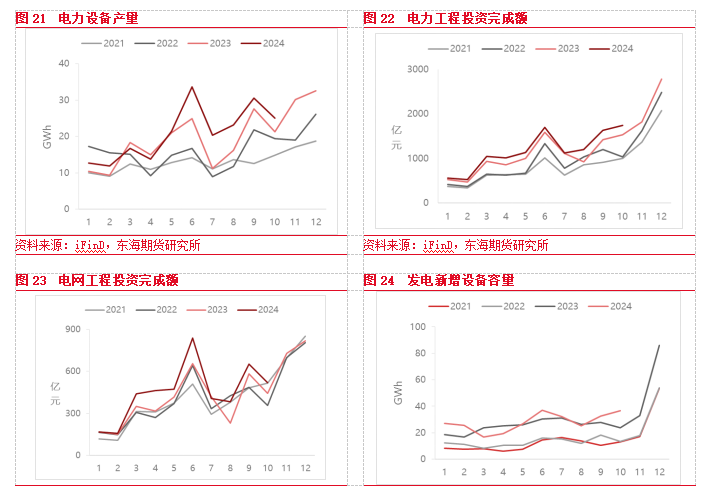

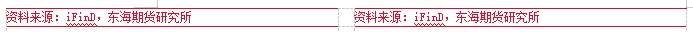

4.2.电力电网:增速稳健强劲

电力方面,2024年1-10月,电力设备累计产量录得209.14GWh,同比增长19.35%;电力工程投资完成额累计值录得11683亿元,同比增长12.86%;电网工程投资完成额当月值录得4502亿元,同比增长20.7%;发电新增设备容量累计值录得279.33GWh,同比增长11.67%,其中,太阳能新增设备容量累计录得181.3GWh,同比增长27.17%,风电新增设备容量累计录得45.8GWh,同比增长22.76%。

2025年是“十四五”规划的最后一年。从《“十四五”现代能源体系规划》和《“十四五”可再生能源发展规划》等文件中不难知悉,国家电力电网的建设在明年及未来数年内仍将是现代化能源体系建设的重要组成部分,而光伏、风电等新能源体系建设亦是可再生能源发展的重要抓手,因此,国内电力电网的增速仍或保持在10%左右,当前光伏产业虽然产能过剩、但装机增速仍不可小觑,预计光伏、风电新增装机量增速或分别在10%上下波动。

海外方面,最大的不确定性来自于特朗普政府下对新能源产业的政策变动,既包括其更侧重传统能源产业的政策,也包括其对其他国家光伏产业的关税政策,但美国在2024年上半年的光伏装机量同比增速达到34.5%,虽然明年存在政策不确定性,但预计仍将维持较高增速。综合考虑美国、欧洲、中东、印度等市场的情况,预计明年海外光伏增速仍将保持在15%-20%的区间内。

综合考虑国内电力电网和内外光伏、风电在2025年的增速,或将带来铜的需求增量32.3万吨。

4.3.地产家电:料难贡献需求增量

地产方面,2024年1-10月,国内地产新开工施工面积累计值录得61226.93万 ,同比下滑22.6%;地产施工面积累计值录得720659.8万 ,同比下滑12.4%;地产竣工面积累计值录得41995.15万 ,同比下滑23.9%。2023年末,房地产新开工面积累计同比下滑20.4%,施工面积同比下滑7.2%。由于地产从开工、施工到竣工存在1-2年的建设周期,在2023-2024年的房地产新开工、施工面积均存在负增长,故2025年的地产竣工面积同比增速预计仍将保持下滑走势。

2024年1月至11月底,30大中城市商品房累计销售面积9525.09万 ,同比下滑29.12%;全国截止12月1日,30大中城市商品房当周成交套数录得37310套——受9月下旬地产政策的影响,四季度国内地产销售情况有所好转。

在“房地产市场止跌回稳”的政策指引下,叠加财政政策及其他政策对地产的相应支持,预计明年地产市场销售状况将有所好转、跌幅或收窄,但边际好转恐无法将地产市场的周期扭转为上行。

白色家电方面,2024年1-10月,国内空调累计产量录得22480.89万台,同比增长8.2%;洗衣机累计产量录得9345.49万台,同比增长6.7%;电冰箱累计产量录得8727.65万台,同比增长8.5%;冷柜累计产量录得2244.04万台,同比增长15.2%。

虽然明年地产竣工仍将继续下滑、地产销售增速或维持负增长,地产后周期带动的白色家电消费或难有明显起色,但国内支持家电消费的补贴政策仍或延续,内需方面不必过于悲观;但外部美国关税政策或带动全球贸易保护再起,白色家电的海外需求或将走弱。整体来说,地产及家电板块在明年或难以对铜的需求产生明显拉动。

4.4.出口:取消退税对总需求无影响

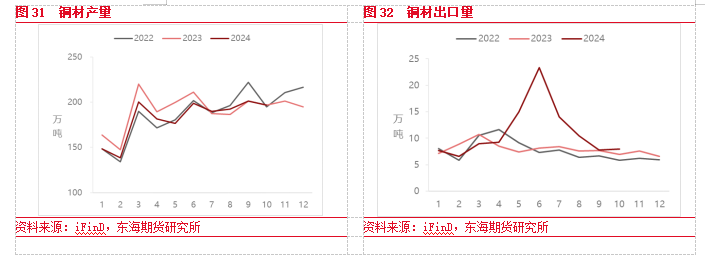

铜材产量方面,2024年1-10月,国内铜材产量累计录得1827.41万吨,同比下降1.1%;铜材出口累计录得111.17万吨,同比增长36.5%。相比之下,铜材出口量仅占国内产量的6.08%。

11月15日,财政部和税务总局宣布取消铜材的出口退税。该政策势必影响国内出口的铜材在国际市场上的价格竞争力,并带来铜材出口的部分订单向其他国家转移,从而拖累国内铜下游的消费,但因我国铜材出口量占国内产量的比重较小,故影响相对有限;而从全球视角来看,该政策并未消除海外需求、只是将该需求转移至别国,故对总需求并无影响。

4.5.需求小结

2025年,全球铜需求增量或达到97.9万吨。其中,新能源汽车贡献最大增量65.6万吨,电力电网、光伏、风能等贡献增量32.3万吨,地产家电或难有明显增量。整体需求增速维持强劲。

5.平衡与库存:维持短缺,库存水平或下降

从明年的新增供应与需求方面来看,预计铜精矿产量新增供应74万吨、新增需求约97.9万吨,预计2025年铜的供求或出现23.9万吨的缺口,该缺口将进一步带动全球库存水平中枢的下降。

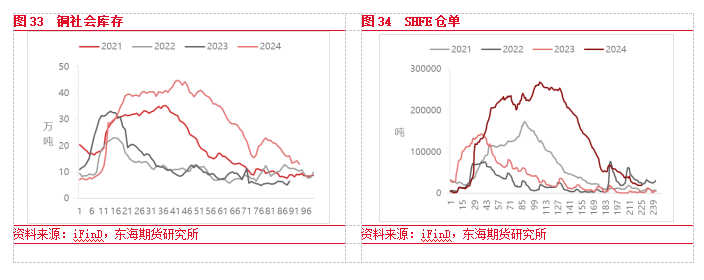

社会库存方面,12月5日电解铜社会库存录得13.03万吨,上期所仓单录得18808万吨,均处于季节性的低位;12月6日,LME铜库存仍处于26.98万吨的历史高位,COMEX库存亦处于9.29万短吨的高位,与国内的低库存形成鲜明对比。但在明年供需关系偏紧的情况下,国内外库存水平中枢或将出现回落。

6.展望

宏观方面,美国推动制造业回流的政策导向势必拉动对铜等有色金属的需求,但对外价关税、对内减税、驱逐非法移民等政策势必阻碍其当前的控通胀步伐,同时迫使美联储在更长的时间内维持高利率的水平;国内方面,明年财政赤字水平或进一步提高,而仍维持支持性的货币政策,重点关注12月的2025年中央经济工作会议及各部委的具体政策出台、2025年三月的“两会”、7月召开的政治局会议及可能的增量政策出台。

基本面上,供应端,2025年,全球铜精矿产量预计新增74万吨,但铜精矿供需预计仍然偏紧,或将施压国内炼厂长单加工费;同时,海内外冶炼厂产能增长幅度显著大于铜精矿新增产量,炼厂产能利用率预计进一步走弱。在国内炼厂减停产概率增大、废铜进口或收紧的情况下,我国电解铜的进口依存度或进一步提升。需求端,全球铜需求增量或达到97.9万吨。其中,新能源汽车贡献最大增量65.6万吨,电力电网、光伏、风能等贡献增量32.3万吨,地产家电或难有明显增量,整体需求增速维持强劲。预计2025年铜的供求或出现23.9万吨的缺口,该缺口将进一步带动全球库存水平中枢的下降。

铜价走势方面,预计电解铜期货价格重心在2025年仍有可能继续上行,但需注意在宏观预期、供需矛盾等因素共振或单独驱动时对铜价走势节奏和幅度的不同影响。

风险因素:宏观事件或政策力度不及预期、需求情况不及预期

0人

- 每日推荐

- 股票频道

- 要闻频道

- 港股频道

微信小店热度延续 新型消费场景催生新机遇

微信小店热度延续 新型消费场景催生新机遇

供需两端显著增长 算力产业迸发澎湃动能

供需两端显著增长 算力产业迸发澎湃动能

- 国常会:促进资本市场健康稳定发展

- 中百集团盘中上演“地天板”

- 贵州茅台:2025年将适度调整飞天53度500ml茅台酒等产品投放量

- 液冷服务器概念引爆AI算力新风口,多家龙头企业布局抢占市场先机

- 国资委部署:树牢科学市值管理理念

- 广东聚芯半导体完成超亿元Pre-A轮融资

- 密集分红,这些股拟派发“大红包”

- 国资巨头联手布局低空经济,中字头股票全线爆发,中国电信等龙头引领产业新风口

- 新能源汽车废旧动力电池综合利用行业迎新规

工信部:进一步深化电信基础设施共建共享

工信部:进一步深化电信基础设施共建共享

低利率环境下 银行理财探寻破局之道

低利率环境下 银行理财探寻破局之道

年末友邦人寿管理层再增员 杨一辰、高汉强加盟

年末友邦人寿管理层再增员 杨一辰、高汉强加盟

上海昊海生物科技股份有限公司药品申请临床试验默示许可获受理

上海昊海生物科技股份有限公司药品申请临床试验默示许可获受理