�������й�˾���棨1��29�գ�

����ҩ�������˾���漰�κ���Դ�������з���ҵ�� ���еļ������������ڡ����ﰲȫ�������ݰ����Ƶķ�Χ֮��

����ҩ������1��28�����乫�棬���գ���˾����ע����һ��2024��1��25���ύ����������Ժ�ġ����ﰲȫ�������ݰ����漰�����й������\����˾ʹ�����������Ŵ����ʵ���ر�������˾ģʽ����С������ÿ��н繫���������ֲ����Ե�������������н������������漰�κ���Դ�������з���ҵ�����еļ������������ǿ��н繫�����õ���Դ����ҵ��������Դ�����ڡ����ﰲȫ�������ݰ����Ƶķ�Χ֮�ڡ�ͬʱ����ע��òݰ���δ��Ч�䲼��������������һ�����飬���ڱ���Ŀ��ܡ���˾Ҳ�����й�ע�ݰ���������Ľ�չ��

�����������죺��˾ҵ�ڲ��漰�����ռ���Ϊ

������������1��28�����乫�棬1��26�գ���˾��Ϥ����һ������������������BIOSECURE Act�ݰ��У��������챻�ἰ����˾�Գ���������һֱ���С������������������Ƽ�������������ڳ�Ϊ�������Ƽ����Ĺ��ߵ����ߡ���ͨ���ƽ̨Ӧ�ø��ܿͻ�ʵ�ָ��ࡰ����д���桱�Ĵ���ͻ�ƺ�Ӧ�ó������ݡ��ڷ�չ�����У���˾�ϸ�������Ӫ�г����ڵصĸ���ɷ��棬�߶ȹ�ע���ݰ�ȫ����˽��������Ϊ���������ҵ�����豸�ṩ�̣���˾ҵ�ڲ��漰�����ռ���Ϊ���ҿͻ����ڹ�˾����ƽ̨�����������ݾ��ɿͻ������ռ����洢���������ܿء�

����������������Ʊ������Ͻ������ͨ��

������������603722�����棬��˾��2024��1��26���յ��Ϻ�֤ȯ���������ߵġ����������������Ƽ��ɷ�����˾���ض������й�Ʊ��������֪ͨ������˾���ض������й�Ʊ������Ϸ���������������������Ϣ��¶Ҫ��

����ʢ���Ϻ�����˾���¡����ָ߹�����900��Ԫ��1200��Ԫ���ֹ�˾�ɷ�

����ʢ���Ϻ�1��28�����乫�棬��˾���¡��ܾ������ᣬ���ܾ����¸�ƽ�����»����������������ֹ�˾�ɷݣ����ֽ��ϼƲ�����900��Ԫ�Ҳ�����1200��Ԫ���������ּƻ����������ֹɷݼ۸����䡣

����ҩ�������˾ģʽ����С���漰�κ���Դ�������з���ҵ��

����ҩ�����﹫�棬��˾��ע����һ��2024��1��25���ύ����������Ժ�ġ����ﰲȫ�������ݰ����漰�����й������\����˾ʹ�����������Ŵ����ʵ���ر�����

������˾���壺��˾ģʽ����С������ÿ��н繫���������ֲ����Ե�������������н������������漰�κ���Դ�������з���ҵ�����еļ������������ǿ��н繫�����õ���Դ����ҵ��������Դ�����ڡ����ﰲȫ�������ݰ����Ƶķ�Χ֮�ڡ���˾���ӹ�˾������Ӫһ����������ͬʱ����˾Ҳ����ʱ��ע�ⲿ�����仯����֤��˾ҵ���Ƚ�������

����ҩ�������˾���еļ������������ǿ��н繫�����õ���Դ����ҵ��������Դ ���ڡ����ﰲȫ�������ݰ����Ƶķ�Χ֮��

����1��28�գ�ҩ����������幫�棬��˾ģʽ����С������ÿ��н繫���������ֲ����Ե�������������н������������漰�κ���Դ�������з���ҵ�����еļ������������ǿ��н繫�����õ���Դ����ҵ��������Դ�����ڡ����ﰲȫ�������ݰ����Ƶķ�Χ֮�ڡ�ͬʱ����ע��òݰ���δ��Ч�䲼��������������һ�����飬���ڱ���Ŀ��ܡ���˾Ҳ�����й�ע�ݰ���������Ľ�չ��

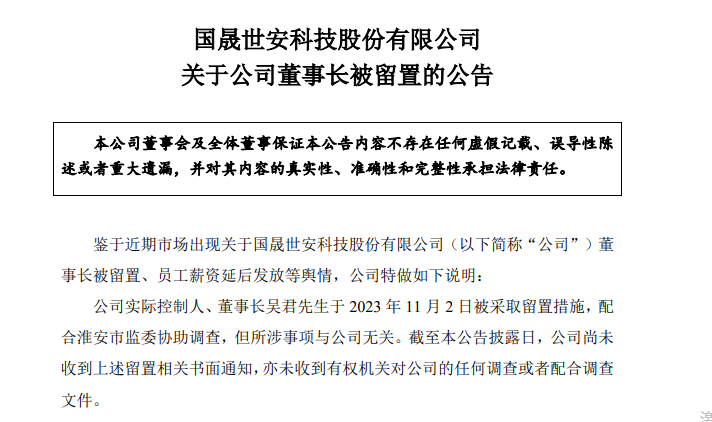

�������ɿƼ������³��������ȡ���ô�ʩ���������빫˾��

�������ɿƼ���603778��1��28�����乫�棬��˾ʵ�ʿ����ˡ����³������2023��11��2�ձ���ȡ���ô�ʩ����ϻ����м�ίЭ�����飬�����������빫˾�ء�������������¶�գ���˾��δ�յ����������������֪ͨ����δ�յ���Ȩ���ضԹ�˾���κε��������ϵ����ļ�������䱻���ã������ܹ���������ְ�𣬹�˾ӵ�����Ƶ������ṹ��ҵ��ܿ����̣�������Ӫ�������У������չ�˾��ع涨������Ա��н�ꡣ

���������ɷݣ�2023���ʵ��ǩԼ���1259.9��Ԫ ͬ������4.8%

���������ɷ���600325��1��28�����乫�棬2023��ȣ���˾ʵ��ǩԼ���1259.9��Ԫ����ȥ��ͬ������4.8%��ʵ��ǩԼ���399.4��ƽ���ף���ȥ��ͬ���½�0.4%��

�����������ۼƻع�221.92��� ����5736.32��Ԫ

���������﹫�棬��˾����2024��1��24���Լ��о��۽���ʽ���ۼƻع��ɷ�221.92��ɣ�ռ��˾�ܹɱ��ı���Ϊ2.0201%��֧�����ʽ��ܶ�Ϊ5736.32��Ԫ(����������)��

��������ҩҵ�ӹ�˾����������տڷ���ҺҩƷע��֤��

��������ҩҵ��600521�����棬��˾�����ع��ӹ�˾������ҩ�ɷ�����˾(��ơ�������ҩ��)�ڽ����յ�����ҩƷ�ල�����ֺ�ǩ������������տڷ���Һ�ġ�ҩƷע��֤�顷����������տڷ���Һ��Ҫ���������ж����ضȰ����ĺ�Ĭ�ͳմ���

�������ɿƼ�ʵ���ˡ����³����������

�������ɿƼ����棬��˾ʵ�ʿ����ˡ����³������2023��11��2�ձ���ȡ���ô�ʩ����ϻ����м�ίЭ�����飬�����������빫˾�ء���˾��δ�յ����������������֪ͨ����δ�յ���Ȩ���ضԹ�˾���κε��������ϵ����ļ���

������������䱻���ã������ܹ���������ְ�𣬶Թ�˾�ش���������ָʾ��ǩ���»���Ҫ�ļ�������Ӧ�ɹ�˾���������˻��³�ǩ����ļ�����˾ӵ�����Ƶ������ṹ��ҵ��ܿ����̣�������Ӫ�������У������չ�˾��ع涨������Ա��н�ꡣ

����ʢ���Ϻ���λ�������900��Ԫ��1200��Ԫʵʩ����

����ʢ���Ϻ����棬��˾���¡��ܾ������ᣬ���ܾ����¸�ƽ�����»���������������2024��1��29����6���������ֹ�˾�ɷݣ����ֽ��ϼƲ�����900��Ԫ�Ҳ�����1200��Ԫ��

�����Ƴ��������ӹ�˾ǩ�����ݹ�ҵ����Ӧ�ô������ĺ������Э��

�����Ƴ�����1��28�����乫�棬�ع��ӹ�˾���ݹ�ҵ����Ӧ�ô�����������˾�������й�ҵ����Ϣ���֡�������������������Ϊ�Ƽ��㼼������˾ǩ�����ݹ�ҵ����Ӧ�ô������ĺ������Э�顷���������š����ƻ�����������Ӯ����ԭ���ڹ������ݹ�ҵ����Ӧ�ô������ġ��ӿ��ƽ���ҵ�����������º�Ӧ���ƹ�ȷ��濪չ������

�������ǹɷݣ��عɹɶ��и��������ֹ�˾34.71%�ɷݽ���˾����������

�������ǹɷ���600753��1��28�����乫�棬�عɹɶ��и���ҵ��������˾(��ơ��и����š�)���еĹ�˾7992.96��ɹɷ��ⱻ˾������������ռ�����ֹ�˾�ɷݵ�97.56%��ռ��˾�ܹɱ���34.71%���籾��˾�������ɹ������ܻᵼ�¹�˾ʵ�ʿ����ˡ��عɹɶ����������˾��Ϊ��ʵ�ʿ����˵ķ��ա�

�����Ǻ�ҽҩ��APL-1202�ڷ������������鵥���¸������Ƽ���������װ����鷢���ٴ�����

�����Ǻ�ҽҩ���棬��˾APL-1202�ڷ������������鵥����Ϊ����������װ�(MIBC)�¸������ƵĢ�/�����ٴ���������ٴ��������з��������ѡ2024�������ٴ�����ѧ��������ֳϵͳ�������ֻ�(ASCOGU)�����Կ��ٿ�ͷ����ժҪ����ʽ���״η������о����ٴ����ݡ�

����������ʾ�������ٴ��������ҪĿ��Ϊ����APL-1202���������鵥�����϶Ա��������鵥����ҩ��Ϊ�¸���������MIBC�������еİ�ȫ�Ժ���Ч���о���ȺΪ�״����ΪMIBC���ƻ����и��������г����������ߣ������ܻ�ܾ�������˳��Ϊ�������¸������Ƶ������ߡ��������Ҫ��Ч�յ�Ϊ������ȫ�����ʡ�������ȫ����(pCR)�������г���������ܰͽ�걾������֯����ѧ������ȷ�ϰ���������������������ܰͽ�ת�ơ�pCR����Ϊ�����г�������֯����ѧ����ΪpT0N0��

���������ٴ��������з��������ʾ��APL-1202���������鵥�����������飬18����������Ч����������7���ﵽpCR��Ϊ7/18(39%);�������鵥����ҩ�����飬14����������Ч����������3���ﵽpCR��Ϊ3/14(21%)�����⣬����������6���ٴ�����ΪT3N0M0���������У�2���ﵽpCR��Ϊ2/6(33%);�������鵥����ҩ�������ٴ�����ΪT3N0M0����������δ�۲쵽pCR�����з��������ʾ��������ﵽSimon����������ƶԵ�һ����Ч��Ҫ������������һ�ε�����������������������ʾ���ĸ�����Ч�źŽ��н�һ��ȷ�ϡ��ڰ�ȫ�Է��棬������������ʾ���ɽ��ܵİ�ȫ��������

�����Ǻ�ҽҩ������APL-1706���ڰ��װ���ϵ��ٴ���������

�����Ǻ�ҽҩ���棬��˾APL-1706���ڰ��װ���ϵĶ������ٴ�����)�����ѡ2024�������ٴ�����ѧ��������ֳϵͳ�������ֻ�(ASCO GU)�����Աڱ�����ʽ����III���ٴ��������ݺ���ʵ�����о����ݡ�

�������ݹ��棬���о���һ��Ƚ�APL-1706����������������������װ�����ʵ�ǰհ�ԡ��������������յĶ�����III���ٴ����顣��Ҫ�յ�ָ��Ϊ����������ȣ�APL-1706�����������������һ���������װ�����(Ta��T1��CIS��)�������߱�������˾����2023��8����¶���о��ﵽ��Ҫ�о��յ㡢2023��11����¶����Ʒ������������������

������158������������������о�(RCT)������37��Ϊѵ���黼�ߣ�6����������䲻����BLC�飬1���˳���114�����߹���ȫ��������19������������ʵ�����о�(RWS)����ȷ��ΪTa��T1��CIS�Ļ����У�RCT�е�42/97��(43.3%)��RWS�е�4/12��(33.3%)����������һ��BLC�����WLCδ�����ȷ�ﲡ��(p<0.0001)��RCT��11/114(9.6%)CIS���ߺ�RWS��1/14(7.1%)��CIS������BLC�¶�������1������WLCδ���ֵ�CIS���RCT��PUNLMP��CIS��Ta��T1��T2~T4������BLC�����ΪNA��94.7%��100%��98.2%��100%��WLC�ļ����ΪNA��42.1%��76.1%��91.2%��100%����RWS�У�PUNLMP��CIS��Ta��T1��T2~T4������BLC�����ΪNA��100%��100%��100%;WLC�ļ���ʷֱ�ΪNA��50%��81%��100%��100%;RCT��RWS��֤ʵ��APL-1706����BLC���й���Ⱥ�ж��װ��ļ������WLC����������CIS��Ⱥ�������������á�

����ʢ���Ϻ�����˾���¡����ָ߹�����900����1200��Ԫ���ֹ�˾�ɷ�

����ʢ���Ϻ����棬��˾���¡��ܾ������ᣬ���ܾ����¸�ƽ�����»����������飬����2024��1��29����6�����ڣ�ͨ���Ϻ�֤ȯ����������ϵͳ�����ķ�ʽ(�����������ڼ��о��ۺʹ��ڽ���)���ֹ�˾�ɷݣ����ֽ��ϼƲ�����900��Ԫ�Ҳ�����1,200��Ԫ��

�������ϸ�����Դ���� ���ڹɷ���603037����Ϊ�ιɹ�˾���ݾ�������սͶ�Ƽ���002590������1700��Ԫ

�������ڹɷݹ��棬��˾�ع��ӹ�˾�������۹�ȨͶ�ʺϻ���ҵ(���ϻ�)(��ơ��������ۡ�)�ι���ҵ-���ڵ��ӿƼ�(����)����˾(�����ݾ��ڡ�)������Ͷ�����㽭�Ƽ��ɷ�����˾(���Ƽ���)������ע���ʱ�785.71��Ԫ�����У��Ƽ�����1700.00��Ԫ�Ϲ�Ŀ�깫˾����ע���ʱ�485.71��Ԫ��ʣ��1,214.29��Ԫ����Ŀ�깫˾���ʱ�����;�����ɴ����ܼ�����ѯ�ϻ���ҵ(���ϻ�)(��Ա���ֹ�ƽ̨�����ɴ����ܡ�)����450.00��Ԫ�Ϲ�Ŀ�깫˾����ע���ʱ�300.00��Ԫ��ʣ��150.00��Ԫ����Ŀ�깫˾���ʱ��������������۷������ʡ�

����������ʾ�����ݾ���Ŀǰ��Ҫ���������߿��ƶ�ϵͳ(������̤���Ʒ)����ǯ���з������������ۺͼ�������

��������ƣ����ν�����ʵ��������Ҫ��ս��Ͷ���ߣ������ڽ�һ�����ϸ�����Դ���ƣ���ǿ���ݾ��ڵ��ʱ�ʵ�����ۺϾ��������ƶ����ݾ�������ս��Ŀ���ʵ�֡�

������ץ�г����ջ��� ��������Ԥ��2023�꾻����Ť��Ϊӯ

����1��26�����䣬����������600749����¶2023��ҵ��Ԥ�����档��������Ԥ��2023���ʵ�ֹ��������й�˾�ɶ��ľ�����ԼΪ1400��Ԫ��ͬ��Ť��Ϊӯ����������Ա���ֹɼƻ������Ĺɷ�֧�����õ�Ӱ�죬������ԼΪ2100��Ԫ�����⣬Ԥ�ƹ��������й�˾�ɶ��۳��Ǿ����������ľ�����ԼΪ900��Ԫ��

�����������α�ʾ����2023������������Ź��������г���ů���ȶ���ã���˾��ץ�г����ջ�����������������̬���ˣ�ͨ��һϵ��Ӫ����ƶ���Ӫҵ��ȫ�����������ľ����οͽӴ����ѻָ���2019��ͬ��ˮƽ��ӯ��������������ߡ�

�������ٲ�Ʒ����

����Ϊ�ο��ṩ���컯ѡ��

����������������֥������Ӫ����³�ز���Ͽ�ȡ����ա����ɴ�Ⱦ�������������и��ʲ��롢����Ӻ�����������У���³�ز���Ͽ�ȡ����ɴ뾰��Ϊ����5A����������˾ӵ��������������Ʊ(���ɴ����)���۹���δ�����Ŀ�ľ�Ӫ����Ȩ����Ϊ�������Ƶ��ṩ��������

��������Ӫҵ������������������2023����ץ�г����ջ�����ͨ����������ͬ��������ӪЧ�����ȫ��������ͬʱ����˾��Ӧ�ο������ٲ�Ʒ����������˾�ӿ���³�ز���Ͽ�Ⱦ������ɵ���Ŀ���裬�����ɽ�Ļ�Ԫ�أ����ԡ��δ�+����衱�IJ�Ʒ��������Ŷ��ο����飻���Ϸ��Ӫ������Ӫ����Ŀ��������������������ȷ������ݣ���չ��ɽͽ���������ȼٵ����ʿ�Դ��������չ����̬��Դ�ĺ����ռ䣬��������Ρ�ͽ��̽�ա���֥�Ŵ���ѧ�������Ļ�̽���Ȳ�Ʒ���ݣ�Ϊ�ο��ṩ���컯ѡ��ͨ������IP���Բ�Ʒ���ھ����������˾������ͻ�ƶԴ�ͳ���β�Ʒ��������ʵ�ֶ�Ԫ����Ʒ�ʻ���չ��

���������ǿⴴʼ���������֤ȯ�ձ������߱�ʾ����Ϊ�����ε�Զ;����Ŀ�ĵأ����ؽ������ȶȽϸߡ���2023������ÿ���������������������֥�����������ǿ��ȫ����Ԥ��δ��ǰ�����ص��ο������Խ���������������������Ϊ�����ڵ����������й�˾�������档������������֥������5A�������Ͱ���ĸ��ʲ��뾰���ȶ��Ƿdz����ʵ�������Դ�������빹����������˾�ڲ�Ʒ������ӯ�������������нϴ������ռ䡣���⣬�����������չ����������δ�60%��Ȩ���������ƽ������У������������˳����ɣ���˾������ˮƽ�����һ��������

����δ�������г���������ս����

����2023������������������ҵ�������Ը���̬�ƣ�δ�����������г�����Ϊ��ӭ����������ս����ķ�չ�Ρ�

������������APPר����ѩ����Ϊ������������ҵ����ӭ�����ӻ����ķ�չ̬�ƣ���ҵ��չ���»������ܼ�����ע����̬���Ļ���������ֻ������������ҵ��Ҫ���Ӧ���г�����ı仯�����������������Ը��õ������ο͵�����

�������г�����������������ҵ����Ҳ�ڼӾ磬��ҵ�С������ںϷ�չ�������ƽ�һ����ǿ�����⣬�ǻ�������ʼ���Ӹ�������ã���ɫ��������ʶҲ�ڳ���������չ��δ��������֧�֡�������������ҵ����չ������������300959���ںϷ�չ�����ؽ�Ϊ������ҵ�������չ�»��������й���ҵ�ʱ����˸����³�����ϲ��ʾ��

��������������ѣ�δ���������ѷּ���һ���Ӿ磬���ڹ�������ҵ��˵���ܷ���Ӧ���ơ������ƽ���Ʒ���µ����dz���Ҫ���������˾�������������Ʊ���³���ͨ�Ȼ����������ӯ���Dz����ġ��ο��������м��ģ�����Ҳ���ڡ��컨�塯����ҵ��Ҫ��ȼٻ����������εȷ�����չ�������ƽ����β�Ʒ�������£���߶������ۺ���ֵ����ռ�ȣ����ܸ���˳Ӧ��ҵδ����չ�����ơ�����˵����

�����������α�ʾ�����Ų�ҵ�ʱ��Ŀ���볡�ʹ�ͳ�г���������ֻ�ת�ͣ����ξ��������Ȳ����롰Ʒ�����������������£����¹�����������������������ѭ������˾��ͨ�����ֻ����裬����OTAƽ̨+��ý��ƽ̨+�����Ĵ���������ھ��ο�������ͬʱ������ͨ����ҵģʽ����������������ʵ�������Ժ���������Դ���ϡ����������Ͳ�Ʒ���ˣ����������ο�����������������ӪЧ�ʣ�����ӯ��������

��������ҽ�ƣ����չ���̩ҽ�ƿ���Ȩ

��������ҽ����300760��1��28�����乫�棬��˾��ͨ��ȫ���ӹ�˾��������Э��ת�÷�ʽ�չ���̩ҽ��21.12%�ɷݣ�ת�ý��ϼ�ΪԼ66.52��Ԫ��ͬʱ�������������ó�Ҽ�������е��麣ͮ�Nȫ��0.12%����ͨ�ϻ�Ȩ�棬�麣ͮ�NĿǰ���л�̩ҽ��3.49%�Ĺɷݡ����ν�����ɺ������ؼ���һ���ж����麣ͮ�N�ϼƳ��л�̩ҽ��24.61%�ɷݣ���̩ҽ�ƿعɹɶ������Ϊ�����أ�ʵ�ʿ����˽����Ϊ����͢���캽��

��������ҽ�����չ���̩ҽ�ƿ���Ȩ ��������Ѫ�������������

��������ҽ�Ʒ������棬��˾��ͨ��ȫ���ӹ�˾��������Ƽ��ع��������ι�˾(�������ء�)��Э��ת�÷�ʽ�չ����ڻ�̩ҽ����е�ɷ�����˾(����̩ҽ�ơ�����688617.SH��)1412.03����������ͨ�ɹɷݣ�ռ��Ĺ�˾�ܹɱ���21.12%��ת�ý��ϼ�Ϊ�����66.52��Ԫ��ͬʱ����Ĺ�˾ʵ�ʿ����˳����Գ�ŵ��������ݡ��ɷ�ת��Э��һ��Լ���յ�ȫ���ɷ�ת�üۿ�֮����֮����Ը�������Ҳ��ɳ����ط������ֱ�Ĺ�˾10%�Ĺɷ������еı���Ȩ��

�����ڱ���Э��ת�õ�ͬʱ�������������ó�Ҽ����(����)��ѯ����˾(����Ҽ������)���е��麣ͮ�NͶ�ʺϻ���ҵ(���ϻ�)(���麣ͮ�N��)ȫ��0.12%����ͨ�ϻ�Ȩ�棬�麣ͮ�NĿǰ���б�Ĺ�˾3.49%�Ĺɷ֡�

�������ν�����ɺ������ؽ�ֱ�ӳ��л�̩ҽ��1412.03��ɹɷݣ�ռ��̩ҽ���ܹɱ���21.12%�������ص�һ���ж����麣ͮ�Nֱ�ӳ��л�̩ҽ��233.53��ɹɷݣ�ռ��̩ҽ���ܹɱ���3.49%�������ؼ���һ���ж����麣ͮ�N�ϼƳ��л�̩ҽ��1645.56��ɹɷݣ�ռ��̩ҽ���ܹɱ���24.61%����̩ҽ�ƿعɹɶ������Ϊ�����أ�ʵ�ʿ����˽����Ϊ����͢���캽��

��������ƣ�ͨ�����ν��ף�����ҽ�ƽ��Դ˽�����Ѫ���������������������������ҽ����е����Ļ��ۺ��˲Ŵ�����������Ĺ�˾�����з��������Ż���Ʒ���ܡ�ͬʱ������ҽ�ƽ��������ȫ���г�Ӫ����Դ�������ƣ��ƶ�����������غIJĵ�ҵ��չ��������Ĺ�˾ҵ���ȫ���֣���ʹ��Ĺ�˾ʵ�ִӹ����������������ȵĿ�Խ��

�����Ż�ȫ��ҵ�� ����˹�ӹ�˾�����NETSTAL 100%��Ȩ

��������˹��600579�����棬��˾����ȫ���ӹ�˾KraussMaffei Technologies GmbH(��ơ�KMT��)�⽫����е���ʿȫ���ӹ�˾NETSTAL Maschinen AG(��ơ�NETSTAL��)100%��Ȩ��NETSTAL�̱�һ����ת�ø�Krones AG(����˹�ɷ�����˾����ơ�����˹��)�����Լ�Ϊ��˾��ֵͬ�Ƚ��1.7��ŷԪ���չ�Ȩ����Э��Լ���ĵ������ƽ��е�����Ľ�

��������ƣ����ν��������ڹ�˾��һ���Ż�ȫ��ҵ�֡��۽��ص�ս��������߾�����ҵ��Ӫ�ܿ�Ч�ʡ�

�������ǹɷݿ���Ȩ���� �عɹɶ�����34.71%�ɷݽ���˾����������

�������ǹɷ�1��28�������棬��˾�عɹɶ��и���ҵ��������˾(�³ơ��и����š�)���еĹ�˾7992.96��ɹɷ��ⱻ˾������������ռ�����ֹ�˾�ɷݵ�97.56%��ռ��˾�ܹɱ���34.71%���籾��˾�������ɹ������ܻᵼ�¹�˾ʵ�ʿ����ˡ��عɹɶ����������˾��Ϊ��ʵ�ʿ����ˡ�

��������������¶�գ��и����ų������й�˾�ɷ�8192.96��ɣ�ռ���й�˾�ܹɱ���35.57%��Ŀǰ�����ֹɷݾ�������Ѻ������״̬�����У��ۼ���Ѻ6666.24��ɣ�ռ��������й�˾�ɷݵ�81.37%��ռ���й�˾�ܹɱ���28.95%���ۼƱ�˾������ɷݹ�8192.96��ɣ�ռ���������й�˾�ɷݵ�100%��ռ���й�˾�ܹɱ���35.57%���ۼ��漰���ֺ�ɷݹ�5.93�ڹɡ�

�����ݸ��ǹɷݹ��棬��˾���մ��Ͻ������ڹ�Ʊ˾��Э��ִ��ƽ̨(�³ơ�˾��ִ��ƽ̨��)��Ϥ�����и����ź�ʵ���Ϻ����ڷ�Ժ2024��1��26�ճ��ߡ�˾�����ù�Ʊ���桷�����ֱ���2024��2��29�ա�2024��3��1����˾��ִ��ƽ̨�������й�Ʊ˾�����������и��������ֵĸ��ǹɷ�6666.24�����������ͨ�ɡ�1326.72���������ͨ�ɡ�

�����и����������е������ɷ�֮���Ի�����˾����������������Ϊ�и����Ź�Ʊ��Ѻҵ��ΥԼ��������������˾�����������ֵĸ��ǹɷ�6666.24�����������ͨ�ɣ������и�����δ���������ٲ�ίԱ����������������IJþ��������������Ϻ����ڷ�Ժ����ǿ��ִ�У��Ϻ����ڷ�Ժ�ö�����и����ų��еĸ��ǹɷ�6666.24�����������ͨ�ɡ�

�������⣬�и����������ӹ�˾���漰������ͬ���ף��и�������Ϊ�����˱��Ϻ�������ҵ��������˾(�³ơ��Ϻ�������)����˾�����������ֵĸ��ǹɷ�1326.72���������ͨ�ɣ������и�����δ�����Ϻ��и�����Ժ���������������IJþ����Ϻ��������Ϻ����ڷ�Ժ����ǿ��ִ�У��Ϻ����ڷ�Ժ�ö�����и����ų��еĸ��ǹɷ�1326.72���������ͨ�ɡ�

�����и�������2017���Ϊ���й�˾�عɹɶ����������й�˾��Ӫҵ����ת��Ϊ��ú̿(����̿)��Ϊ���Ĵ�����Ʒ��Ӧ������ҵ����ҵ��ë���ʡ�ӯ��ˮƽ���岻�ߡ�

�������ǹɷ�(��ʱ��Ʊ��ơ��������ǡ�)2023��2��6�����乫�棬��˾��λ��˫̼��������Ӫ�̣���������Դ�����ܡ���ɫ��̼�ȡ�˫̼����ҵ��Ϊδ��ս�Է�չ���巽��������Դ�綯�����任�������ʩͶ����Ӫ���ǻ۳��ƽ̨�������ṩ�ۺ���Դ����ʾ��վ��������ά���������Ϊս��ת����������������Ŀǰ����˾������3��ȫ���ӹ�˾�����Ϻ�������Դ����˾�����ݸ�����Դ����˾���Ϻ�������Դ����˾����Ҫ��������Դ�綯�������ó任��ҵ��ͬʱ����˾��������ҵ����Ӫ�����������ú̿(����̿)�ȴ�����Ʒ��Ӧ������ҵ���ģ��

�����ݱ�ʱ���棬��˫̼Ŀ��������Դ��ҵ���ٷ�չ�ı����£���˾���пعɹɶ�������ҵ��������۵ĵز���ҵͶ�ء��������顢������Դ�ȣ����ս�Ի��ʵ��Эͬ����������̽��������ķ�չ��������������Դ�����任���ҵ����������Դ�綯������ҵ�Ŀ��ٷ�չ����ӭ���任���ҵ����г�ǰ���������������Դ�綯�������ٷ�չ���г�������ʵ�ֹ�˾ս��ת�ͼ�ҵ���ģ�Ŀ���������������˾�µ����������㡣

����2023��3��20�գ����������ǡ����Ϊ�����ǹɷݡ�����˾֤ȯ���뱣�ֲ��䡣

�����ݸ��ǹɷ�1��28�������棬��˾���и��������ʲ���ҵ����Ա���������ȷ��汣�ֶ����ԣ�2021-2022��ȹ�˾���ڱ��عɹɶ��и����ż���������Ǿ�Ӫ���ʽ�ռ�õ����Σ�����2023��4��26�գ��عɹɶ������������ȫ���黹�����Ǿ�Ӫռ���ʽ���Ϣ�������������⣬�и����Ų����������Ǿ�Ӫ���ʽ�ռ�á�Υ�浣�����ֺ���˾��������Σ�����˾���������������Թ�˾���ճ����к;�Ӫ��������ش���Ӱ�졣

�����������ӹɶ�����ɿƼ��ϻ���ҵ��ŵ�����ֹ�˾�ɷ�

�����������ӷ������棬���ڶԹ�˾δ����չǰ�������ļ�����Ͷ�ʼ�ֵ���Ͽɣ���˾�ɶ�����ɿƼ��ϻ���ҵ(���ϻ�)��Ը��ŵ��2024��1��26����δ��12������(2024��1��26����2025��1��25��)�����κη�ʽ�����������еĹ�˾�ɷݡ�

����������������¶�գ�����ɿƼ��ϻ���ҵ(���ϻ�)���й�˾�ɷ�2981.376��ɣ�ռ��˾�ܹɱ��ı���Ϊ7.45%��

�����������ӣ��ɶ���Ը��ŵ�����ֹ�˾�ɷ�

������������1��28�����乫�棬���ڶԹ�˾δ����չǰ�������ļ�����Ͷ�ʼ�ֵ���Ͽɣ�����7.45%��˾�ɷݵĹɶ�����ɿƼ��ϻ���ҵ(���ϻ�)��Ը��ŵδ��12������(�����κη�ʽ�����������еĹ�˾�ɷݡ�

�������ǹɷݣ��عɹɶ����ֹ�˾���ֹɷݽ���˾����������

�������ǹɷݹ��棬��˾�عɹɶ��и���ҵ��������˾���еĹ�˾79,929,600�ɹɷ��ⱻ˾������������ռ�����ֹ�˾�ɷݵ�97.56%��ռ��˾�ܹɱ���34.71%���籾��˾�������ɹ������ܻᵼ�¹�˾ʵ�ʿ����ˡ��عɹɶ����������˾��Ϊ��ʵ�ʿ����˵ķ��ա�

��������ҽ�����չ���̩ҽ�ƿ���Ȩ

��������ҽ�ƹ��棬��˾��ͨ��ȫ���ӹ�˾��������Э��ת�÷�ʽ�չ���̩ҽ��14,120,310���������ͨ�ɹɷݣ�ռ��̩ҽ���ܹɱ���21.12%��ת�ý��ϼ�Ϊ6,652,419,049.75Ԫ��ͬʱ����̩ҽ��ʵ�ʿ����˳����Գ�ŵ��������ݹɷ�ת��Э��Լ���յ�ȫ���ɷ�ת�üۿ�֮����֮����Ը�������Ҳ��ɳ����ط������ֻ�̩ҽ��10%�Ĺɷ������еı���Ȩ���ڱ���Э��ת�õ�ͬʱ�������������ó�Ҽ�������е��麣ͮ�Nȫ��0.12%����ͨ�ϻ�Ȩ�棬�麣ͮ�NĿǰ���л�̩ҽ��3.49%�Ĺɷݡ����ν�����ɺ������ؽ�ֱ�ӳ��л�̩ҽ��14,120,310�ɹɷݣ�ռ��̩ҽ���ܹɱ���21.12%�������ص�һ���ж����麣ͮ�Nֱ�ӳ��л�̩ҽ��2,335,296�ɹɷݣ�ռ��̩ҽ���ܹɱ���3.49%�������ؼ���һ���ж����麣ͮ�N�ϼƳ��л�̩ҽ��16,455,606�ɹɷݣ�ռ��̩ҽ���ܹɱ���24.61%����̩ҽ�ƿعɹɶ������Ϊ�����أ�ʵ�ʿ����˽����Ϊ����͢���캽��

��������ҽ��ȫ���ӹ�˾���չ���̩ҽ��21.12%�ɷ� ������Ѫ�������������

��������ҽ��1��28�������棬��˾��ͨ��ȫ���ӹ�˾��������Э��ת�÷�ʽ�չ������ԡ����顢���ȺϼƳ��еĻ�̩ҽ��21.12%�ɷݣ�ת�ý��ϼ�Լ66.52��Ԫ����̩ҽ��ʵ�ʿ����˳����Գ�ŵ���������Լ���յ�ȫ���ɷ�ת�üۿ�֮����֮����Ը�������Ҳ��ɳ����ط������ֻ�̩ҽ��10%�ɷ������еı���Ȩ��

����ͬʱ�������������ó�Ҽ�������е��麣ͮ�Nȫ��0.12%����ͨ�ϻ�Ȩ��(����ҽ�Ƴ����麣ͮ�N99.88%�����ϻ�Ȩ��)���麣ͮ�NĿǰ���л�̩ҽ��3.49%�Ĺɷݡ�

�������ν�����ɺ������ؼ���һ���ж����麣ͮ�N�ϼƳ��л�̩ҽ��24.61%�ɷݣ���̩ҽ�ƿعɹɶ������Ϊ�����أ�ʵ�ʿ����˽����Ϊ����͢���캽��

����1��28��������̩ҽ��Ҳͬ��������ع��档

������̩ҽ�Ƶ���Ӫҵ��Ϊ������������ͨ·������Ѫ�ܽ���Ȳ�Ʒ���з������������ۣ�Ϊ�ҹ����������������ͷ��ҵ������Ѫ���������������ҵ���߱����ļ���������ḻ�IJ�Ʒ����

������̩ҽ��1��25����¶2023�����ҵ��Ԥ�棬��˾Ԥ��2023�����ʵ�־�����5.1��Ԫ��5.65��Ԫ��ͬ������42.45%��57.81%��Ԥ��ʵ�ֿ۷Ǿ�����4.45��Ԫ��5.05��Ԫ��ͬ������38.38%��56.78%��

����̸��2023�����ҵ��������ͬ����������Ҫԭ��̩ҽ�Ʊ�ʾ����˾������չ�����г�Ӫ�����������չҽԺ�����ʺ����ʣ���������Ʒ��֪���Ⱥ�Ӱ������������չ�����г���2023�����Ʒ�߽�����ͬ�ھ��в�ͬ�̶���������˾ͨ���з������Ż���������Ʒ���Ľ����գ����������Զ�������ˮƽ��������Ʒ��������ӯ��������

������̩ҽ��1��28�������棬���ν�����ɺ����Խ��������ι�˾�����³����ܾ���ְ�����������ڹ�˾�з���������Ӫ������Ӫ�ȶ�����Ҫ���á������ؼ���عɹɶ�����ҽ��Ŀǰ������δ���ı乫˾��Ӫҵ����߶Թ�˾��Ӫҵ�������ش�����ļƻ��������ֹ�˾�����㼰����Ա���Ŷ��ȶ������ڱ��ֹ�˾����ҵ���ȶ���չͬʱ�����������Դ���������飬�ƽ���˾���ڽ�����չ��

������Evaluate Medtech������㣬��ȫ��ҽ����е�г���ģ�����У���Ѫ��������������ڶ���������������ϣ��ұ��ָ������������й�����Ѫ�������Ʒ����������г���ģ��������Խϵͣ��������ڹ��������ƶ��£���ҵ���ٷ�չ��

��������ҽ�ƿ��õ���������Ѫ�ܲ�Ʒ���г���չ���ƣ����Ϲ����ͷḻ�IJ���ҵ���ǹ�˾��Ҫ��չս�Է���֮һ��Ϊ������ҽ�ƻ���Ѱ��ȫ�������Ľ��в������ϣ�����ʵ������Эͬ��չ��

����������������ҽ�Ƹ�����������ʽ����Ϊ��˾��չ����������ЧӦ��2021�꣬��˾���չ���ȫ��֪����IVDԭ��������˾����(HyTest)���ʵ������IVDԭ����������ļ����������ɿء�2023�꣬����ҽ���ٴ���ɶԵ¹�DiaSys�ع��չ����ɹ�������������ϲ�Ʒȫ��Ӧ��ƽ̨��Ϊʵ��IVDҵ���ȫ����ʻ��춨������

����������ҽ�����¹��棬ͨ�����ν��ף���˾���Դ˽�����Ѫ�������������������������ҽ����е����Ļ��ۺ��˲Ŵ�����������̩ҽ�������з��������Ż���Ʒ���ܡ�

����ͬʱ������ҽ�ƽ��������ȫ���г�Ӫ����Դ�������ƣ��ƶ�����������غIJĵ�ҵ��չ��������̩ҽ��ҵ���ȫ���֣���ʹ��̩ҽ��ʵ�ִӹ����������������ȵĿ�Խ��δ��������ҽ�ƻ����Դ�Ϊ������������չ�����IJ��������Ʋ�Ʒ����һ�������ͷḻ�IJ���ҵ��

����ʢ���Ϻ��߹�����900��Ԫ��1200��Ԫ���ֹ�˾��Ʊ

����1��28�գ�ʢ���Ϻ����棬���ڶԹ�˾δ����չ�ļᶨ�����Լ��Թ�˾��Ʊ����Ͷ�ʼ�ֵ���Ͽɣ�ͬʱΪ��ά�����ɶ������桢����Ͷ���ߵ����ģ���˾���¡��ܾ������ᣬ���ܾ����¸�ƽ�����»��������������˼ƻ���2024��1��29����6�����ڣ��������ʽ���Գ��ʽ�Ӷ����г����ֹ�˾��Ʊ�����ֽ��ϼƲ����������900��Ԫ�Ҳ����������1200��Ԫ��

�������˽⣬������������ʢ���Ϻ�ʵ�ֳ���ҵ����������˾��ǰ��¶�ľ�Ӫҵ��Ԥ�����ʾ��2023��ȫ��Ԥ��ʵ��Ӫ��36.5��Ԫ��42.5��Ԫ��ͬ������27.04%��47.93%��Ԥ��2024��ȫ���Ӫҵ���뽫������̨�ף���50��Ԫ��58��Ԫ֮�䡣���⣬��˾Ŀǰ���ֶ������㡣

����1��25�����䣬ʢ���Ϻ���������¶��2024������ض�������A�ɹ�ƱԤ��������Ԥ������˾������ļ���ʽ𣬼�����컯�з����£������ƶ���Ʒƽ̨�����ͻ�ȫ��ս��ʵʩ��Ϊ��˾δ����չ�춨��ʵ������

�������������ӹ�˾��µ���˹̫������ǩ����Ŀ������ͬ

����1��27�գ��������ܷ����˹�����Ը��¶ǩ���ճ���Ӫ�ش��ͬ�Ĺ��棬��˾ȫ���ӹ�˾PIA Automation Austria GmbH(���¼�ơ�PIA�µ�����)�ڽ�����¹�ijȫ��ͷ������µ���˹̫������ǩ���˵���װ������Ŀ������ͬ����ͬ���Լ4��Ԫ��5��Ԫ��

�����������ܱ�ʾ������ǩ����ͬ���ڹ�˾�ճ���Ӫ��Ϊ����ͬ˳��ʵʩ������һ�����̹�˾������Դ������������װ���г������ȵ�λ��������������˾�ij���ӯ�������ͺ��ľ��������Թ�˾ҵ��չ����Ӫҵ��������������Ӱ�졣

�������������������ܳ����۽�����������Դ��������������ؼ����з����ṩ�߱����������Ե���������װ��ϵͳ����˾�Ĵ������߿���ʵ�ֿ����������м���ȫ�Ŀ������������������ܳƣ�������Ŀ��ͬǩ�𣬿��Խ�һ����ǿ��˾�ĵ�����Ŀ�������ۣ�ͬʱҲ��һ����ǿ��˾�볤�ں����ͻ��Ĺ�ϵ�������ڹ�˾�������ȫ�������ͻ��ĵ���ϵͳ���װ��������

����A����һ���ף�֪����˾���³�������

����1��28�գ����ɿƼ����棬��˾ʵ�ʿ����ˡ����³������2023��11��2�ձ���ȡ���ô�ʩ����Ͻ��ջ����м�ίЭ�����飬�����������빫˾�ء�

����ֵ��ע����ǣ�1��26�գ���˾�ոնԡ����³������á���һ�г����Ž����˳��塣

�����������¼��ٴη�ת

����1��26����䣬��ý�屨���ƣ����ɿƼ����³������ã����й�˾�Դ˻�Ӧ�ƣ����Ų�ʵ�����³�������ְ��

������ҥ֮�������ɿƼ��ɼۿ���������ͣ��壬���̱�4.61Ԫ/�ɡ�

�������ݹ��棬2023��11�³���˾���³�����ѱ����ã���Ϊ���ض�������

�����Դˣ���˾�����¹����б��ƣ�����������¶�գ���˾��δ�յ����������������֪ͨ����δ�յ���Ȩ���ضԹ�˾���κε��������ϵ����ļ�������䱻���ã������ܹ���������ְ�𣬶Թ�˾�ش���������ָʾ��ǩ���»���Ҫ�ļ�������Ӧ�ɹ�˾���������˻��³�ǩ����ļ���

����������ʾ�����������Ƽ��ɷ�����˾������2002�꣬��2015�����Ͻ������У���˾�ܲ�λ�ڱ����С����ɿƼ�ԭ����������Ǭ���֣��ǹ�����̬���������е�һ�ɡ�

����2023��11�£�Ǭ���ַ�������ƣ����Ź�˾����Ȩ��ʵ�ʿ����˵ı�����Լ���˾��������ְ����ںϣ���˾����Ӫҵ�������ش�仯��������ҵ��չΪ����+�����˫��ҵ��

������˾�����ɡ�����Ǭ���ֹɷ���605303������˾�����Ϊ�����������Ƽ��ɷ�����˾������˾֤ȯ����ɡ�Ǭ���֡����Ϊ�����ɿƼ�����

����2023��ǰ�����ȣ����ɿƼ�ʵ��Ӫҵ����9.06��Ԫ��ͬ������954.41%�����������й�˾�ɶ��ľ�����1794.54��Ԫ������ͬ��Ϊ������3354.51��Ԫ��ͬ��Ť����

������ǰ������̿����

����������ʾ����˾�������³ǵĽ��蹤��ʩ����ͬ���ף����ຣʡ�������м�����Ժ�������ϣ���˾��2023��10��27�����乫�棬�յ��ຣʡ�������м�����Ժ�����о��飬�������³��ڱ��о���Ч����ʮ������ԭ��Ǭ����֧�����̽����1.1��Ԫ���˺���³��������ߣ���������������˹��ɿƼ�֧�����̿�Լ6767.66��Ԫ������˾�Ѹ�����ҵ�������������Ϲ����ۼƼ����ʲ���ֵ��ʧԼ4224.07��Ԫ��

����1��3�գ��Ͻ����·��ˡ����ڶԹ��������Ƽ��ɷ�����˾���й����������Լ�ܾ�ʾ�ľ��������Ͻ���ָ���������������ɿƼ����ڶ��ڲ���������¶��ȷ��������㲻�淶�����⣬��˾��ҵ��������ڲ����Ʋ���ȫ��

�����Ͻ����϶���ʱ�ζ��³����ܾ�����ȫ����ʱ�β����ܼ�����ʤδ���㾡�𣬶Թ�˾Υ����Ϊ�������Ρ�

�����Դˣ��Ͻ���������ܴ�ʩ�������Թ��ɿƼ���ʱ�ζ��³����ܾ�����ȫ����ʱ�β����ܼ�����ʤ���Լ�ܾ�ʾ��

������Ϥ��2023��12�£�����֤����Ѿ�����Υ����������ɿƼ�����ȫ��������ʤ�·���ʾ����

�������ɿƼ����Ͻ����·��ļ�ܹ����������˴���ʾ���Ӷ�����־��������ڿ�©�������硰��ǿ���ˡ�������Աҵ�����ʺ���������ǿ������Ա�Բɹ�ҵ����˽⡱�ȡ�

��������ҽ�ƣ����չ���̩ҽ�Ʋ��ֹ�Ȩ����عɹɶ������Ϊ������

����1��28�����䣬����ҽ�ƹ���ƣ���˾��ͨ��ȫ���ӹ�˾��������Ƽ��ع��������ι�˾(��ơ������ء�)��Э��ת�÷�ʽ�չ������ԡ����顢�����Ϻ����ҵͶ������(���ϻ�)(��ơ��Ϻ����)���Ϻ�������ҵ��������(���ϻ�)(��ơ��Ϻ����ơ�)�����ݹ�ҵ����������Ͷ������(���ϻ�)(��ơ��������ڡ�)�����ݹ�ҵ�������ڿƹ�ȨͶ�ʺϻ���ҵ(���ϻ�)(��ơ������ڿơ�)������������ӯ��ҵͶ�ʺϻ���ҵ(���ϻ�)(��ơ�������ӯ��)��QM33LIMITED(��ơ�QM33��)�����ݛ����ȨͶ�ʺϻ���ҵ(���ϻ�)(�Լ�ơ����ݛ���)�ϼƳ��еĻ�̩ҽ��Լ1412.03����������ͨ�ɹɷݣ�ռ��Ĺ�˾�ܹɱ���21.12%��ת�ý��ϼ�ԼΪ�����66.52��Ԫ��ͬʱ����Ĺ�˾ʵ�ʿ����˳����Գ�ŵ��������ݡ��ɷ�ת��Э��һ��Լ���յ�ȫ���ɷ�ת�üۿ�֮����֮����Ը�������Ҳ��ɳ����ط������ֱ�Ĺ�˾10%�Ĺɷ������еı���Ȩ��

�����ڱ���Э��ת�õ�ͬʱ�������������ó�Ҽ����(����)��ѯ����˾(��ơ���Ҽ������)���е��麣ͮ�NͶ�ʺϻ���ҵ(���ϻ�)(��ơ��麣ͮ�N��)ȫ��0.12%����ͨ�ϻ�Ȩ�棬�麣ͮ�NĿǰ���б�Ĺ�˾3.49%�Ĺɷݡ�

�������ν�����ɺ������ؽ�ֱ�ӳ��л�̩ҽ��Լ1412.03��ɹɷݣ�ռ��̩ҽ���ܹɱ���21.12%�������ص�һ���ж����麣ͮ�Nֱ�ӳ��л�̩ҽ��Լ233.53��ɹɷݣ�ռ��̩ҽ���ܹɱ���3.49%�������ؼ���һ���ж����麣ͮ�N�ϼƳ��л�̩ҽ��Լ1645.56��ɹɷݣ�ռ��̩ҽ���ܹɱ���24.61%����̩ҽ�ƿعɹɶ������Ϊ�����أ�ʵ�ʿ����˽����Ϊ����͢���캽��

����(���)

�����������죺����ָ�ش��ڶദ��ʵ�����Һ������ܱ��Ļ���ֹ ��˾ҵ�ڲ��漰�����ռ���Ϊ

����1��28�գ��������칫��ƣ�1��26�գ���˾��Ϥ����һ������������������BIOSECURE Act�ݰ��У��������챻�ἰ����˾ע���Ŀǰ�òݰ��д�����Σ��Ҷ��ڹ�˾��ָ�ش��ڶദ��ʵ���������ܱ��Ļ���ֹ���ܷ��γɷ����д��ڽϴ�ȷ���ԡ���˾�ϸ�������Ӫ�г����ڵصĸ���ɷ��棬�߶ȹ�ע���ݰ�ȫ����˽��������Ϊ���������ҵ�����豸�ṩ�̣���˾ҵ�ڲ��漰�����ռ���Ϊ���ҿͻ����ڹ�˾����ƽ̨�����������ݾ��ɿͻ������ռ����洢���������ܿء�

����ҩ�������˾���еļ������������ڡ����ﰲȫ�������ݰ����Ƶķ�Χ֮��

����1��28�գ�ҩ�����﹫�棬���գ���˾��ע����һ��2024��1��25���ύ����������Ժ�ġ����ﰲȫ�������ݰ����漰�����й������\����˾ʹ�����������Ŵ����ʵ���ر�������˾ģʽ����С������ÿ��н繫���������ֲ����Ե�������������н������������漰�κ���Դ�������з���ҵ�����еļ������������ǿ��н繫�����õ���Դ����ҵ��������Դ�����ڡ����ﰲȫ�������ݰ����Ƶķ�Χ֮�ڡ�ͬʱ��˾ע��òݰ���δ��Ч�䲼��������������һ�����飬���ڱ���Ŀ��ܡ���˾Ҳ�����й�ע�ݰ���������Ľ�չ��

��������������Ѫ������ ����ҽ��������66.5��Ԫ�չ���̩ҽ�ƿ���Ȩ

����1��28�����䣬����ҽ����е��ͷ����ҽ�Ʒ�������ƣ���ͨ����Э��ת��+����Ȩ���ķ�ʽ��ʹ��66.5��Ԫ�����ʽ�ʵ�ֶԿƴ�������ҽ����е��˾��̩ҽ�ƿ���Ȩ���չ������ٲ�����Ѫ������ϸ��������

�������մ˴��չ��ƻ�����̩ҽ��ʵ�ʿ����˵����������ͨ��Э��ת�õķ�ʽ������ҽ���ӹ�˾������ת�������е�1412��ɻ�̩ҽ�ƹɷݣ�ռ��˾�ܹɱ���21.12%��ͬʱ����̩ҽ�ƿعɹɶ���ʵ���˳�����Ҳ�������Գ��е�10%�ɷ������еı���Ȩ��

�����ڱ���Э��ת�õ�ͬʱ�������������ó�Ҽ�������е��麣ͮ�Nȫ��0.12%����ͨ�ϻ�Ȩ��(����ҽ�Ƴ����麣ͮ�N99.88%�����ϻ�Ȩ��)���麣ͮ�NĿǰ���л�̩3.49%�Ĺɷݡ�������ȫ���չ��ƻ�˳��ʵʩ������ҽ�ƽ�ͨ���ӹ�˾�����ؼ���һ���ж����麣ͮ�N�ϼƳ��л�̩ҽ��24.61%�ɷݣ���Ϊ��̩ҽ�Ƶ�һ��ɶ���

����66.5��Ԫ�չ�ͻ����Ѫ������

����һֱ������ҽ����е�����ֳ�ǿ�ߺ�ǿ����ҵ��������֮ϸ�������ڶ��������似��������Эͬ�����ޣ���ҵ����ҵ��չ����һ���κ���Ҫ��������ʽ���������������㣬������չҵ��߽磬�������ҵ��ͷ����ҽ�ƶ���������ˡ�

�����ۺ���ҵ�о��������ݣ�ȫ����Ѫ�������г���ģ�Ѵﵽ560����Ԫ���й��г���ģҲ����500��Ԫ����ң���ȫ�����ҽ����е�г���ģ�о������ڶ�����������������������˿����仯�Ӿ�ı����£���Ѫ�������г����ٽ�����ߡ�

�����˴�����ҽ������ϣ��ͨ���չ���̩ҽ�ƿع�Ȩ�����˿����仯���¿���������Ѫ��������

����������Ϣ��ʾ����Ϊ���չ�����Ļ�̩ҽ��רע��Ѫ���������꣬������Ʒ��¢�ϵĹ�����Ѫ���г��У�ȡ�������������������ͨ·������Ѫ�ܽ����ϸ��������ȹ̵�λ�������˴�����ԭ���ϵ���Ʒ��ȫ���з������������ǹ�����Ѫ�������ϸ����ͷ��ҵ��

�������У��ڵ���������̩ҽ�����µ������缫���ܺͿɿ���Ƶ���ڵ��ܣ��Լ���2020��������е�Ư����ʱ�缫���ܣ���Ϊ������������ע��֤�Ĺ�����Ʒ���������ҿƼ����϶�Ϊ�����ص��²�Ʒ��Ѫ�ܽ��������У���̩ҽ���ڹ���ͨ·������Ѫ�ܽ�������ϸ�����������漰�������з���Ʒ������ٴ��հס�

����ͻ���ԵĴ��²�ƷҲΪ��̩ҽ�ƴ����˸��ٵ�ҵ��������2023�깫˾Ԥ��ʵ�ֹ�ĸ������5.10��-5.65��Ԫ��ͬ������42%-58%����˾��ֵҲ����г�Ͷ�����Ͽɣ��ɼ۳����ȶ���300Ԫ/�����ϣ�λ�пƴ����һ��

����Ϊ�����һ��Ѫ������ϸ����ͷ������ҽ��Ҳ�ҳ��������������˽⣬�����չ��ۺϳɱ�ԼΪ450Ԫ/�ɣ���ϻ�̩ҽ���������̼����Լ25%��

�����Դˣ�����ҽ���ڹ����н��ͳƣ��չ�����Ȩ�ij������ʱ�����ǻ��ڹ�˾����δ��ս�Է�չ����ͽ��������ǣ�ּ��ͨ���������������˾����������ҽ�ƿ���������Ѫ��������Ϊ������ά�ֿ������������������ס�

����������չ�����ȨҲ���ʱ��г��ij����������ο��������2021����������ģ����10��Ԫ�Ŀ���Ȩת�ð�����ƽ������ʴﵽ��29.58%������ҽ����ذ���ƽ������ʴﵽ��32.84%���������⣬�����г�����������ģ����5����Ԫ�ķ�ҩ��ҽ�ƽ����������Ȩת�ð����У�ƽ�������Ҳ�ﵽ��34.43%�����⣬������ҽ���ֽ����ĽǶ�����������2023��9��ĩ����˾�����ʽ����Ϊ196.67��Ԫ���˴ν���������ʽ��1/3���������ɽϴ�ѹ����

��������ʽ�չ�����������������ͷ

����������������ҽ�Ƹ�����������ʽ����Ϊ��˾��չ����������ЧӦ��2021�꣬��˾���չ���ȫ��֪����IVDԭ��������˾����(HyTest)���ʵ������IVDԭ����������ļ����������ɿء�2023�꣬����ҽ���ٴ���ɶԵ¹�DiaSys�ع��չ����ɹ�������������ϲ�Ʒȫ��Ӧ��ƽ̨��Ϊʵ��IVDҵ���ȫ����ʻ��춨������

�����������չ��������Է��֣�����ҽ��ʼ��ϣ���Բ�ҵͶ�������ߵĽ�ɫ����������������Ϊ˫��������Ʒ�з����º���������������ֱ���������˴��չ���̩ҽ�ƣ�Ҳ��Ϊ���ҹ�˾�����ɹ۵��г�����ռ䡣

����δ������������ҽ�ƺͻ�̩ҽ����ҽ���豸��IJ�������۵ķḻ���飬������ҽ���豸+��̩ҽ�ƺIJġ���ո�¸�ֺ�֮����������ǿ��IJ�Ʒ���̻���ϵͳ����������Ҳ����Ϊ��̩ҽ�Ʋ�Ʒ���ܴ�����һ������������������ҽ����ȴ�ĺ����г����۷�����ϵ�Ͳ�ͬ�㼶�ͻ���Դ����̩ҽ��ǰ�ش��²�ƷҲ�ܹ�������Ϊ�����Ĺ����г���

��������˵��ǿǿ��������������Ͼ������ƺ��Լ۱����ƣ�����Ϊ���ҹ�˾��Ʒͻ��ȫ���г���ֱ����������Դ�����IJ�ҵ���ϣ�Ҳ������������ҵ����ͷ������Ѫ����������Ϊ����ҽ����е���µij����г���

����������ȥ��Ԥ����3900�� �Ͻ��������·���ѯ��

����1��26�����䣬��������600355��(SH600355���ɼ�4.22Ԫ����ֵ20.77��Ԫ)����2023��ҵ��Ԥ�����棬Ԥ��2023���ĸ���������3900��Ԫ��4600��Ԫ��Ԥ��2023��ʵ��Ӫҵ����1.40��Ԫ���ң��۳�����Ӫҵ���ص�ҵ������Ͳ��߱���ҵʵ�ʵ�������Ӫҵ����(���¼�ƿ۳���Ӫҵ����)Ϊ1.25��Ԫ���ҡ�

�����Դˣ��Ͻ������ٷ�����ѯ����Ҫ��˾������¶Ӫҵ����۳���Ŀ������������˵����˾�Ƿ����Ӧ�۳���δ�۳����������۳����Ӫҵ����Ȳ���ָ�괥���������������εģ���˾��Ʊ����ʵʩ���з��վ�ʾ���빫˾�����ʾ��ط��ա�

���������Ͻ�������Ʊ���й���(2023��8����)���涨�������й�˾���һ�������Ⱦ���Ƶľ�����Ϊ��ֵ��Ӫҵ����(�۳���Ӫҵ����)����1��Ԫ��������������ǿ���������Σ��Ͻ����������Ʊʵʩ���з��վ�ʾ��

�����������ӹ�˾���Ƽ�������������������æµͼ�ݾ��Ƽ�����

����ȥ���������뽵Լ22%

�����������ų������㣬������Ԥ��2023��Ӫҵ����Ϊ1.40��Ԫ���ң��۳���Ӫҵ����Ϊ1.25��Ԫ���ң���ĸ������Ϊ3900��Ԫ��4600��Ԫ���۷ǹ�ĸ������Ϊ����4350��Ԫ��5050��Ԫ�������ھ�����Ϊ��ֵ�����Ρ�

���������ӽ��ͣ�����ҵ�ھ�����������Ӱ�죬��˾���������2022��ͬ���½�22%���ң���˵��¿���

�����ɴ�Ԥ�ƣ�������2023��۳���Ӫҵ�����Ѿ��ӽ�1��Ԫ���Ҿ�����Ϊ��������2023��������ݶԹ�˾���нϴ�Ӱ�죬�Ͻ����漴������ѯ����Ҫ��˾������¶Ӫҵ����۳���Ŀ���������������������ա�����������ָ�꣺Ӫҵ����۳����йع涨��˵����˾δ�۳���������ҵ���Ƿ����Ӧ�۳�����δ���涨�۳��������

������ÿ�վ������š�����ע����Ͻ�������ע�������Ƿ������ǰȷ����������Ρ�

��������ѯ���У��Ͻ���Ҫ��˾���ֲ�Ʒ�����¶��Ӫҵ��Ŀ�չ�����������չ���ޡ��ɹ�������ģʽ������ȷ�Ϸ�ʽ�ȣ�˵���Ƿ�Ϊó��ҵ��ҵ�������Ҫ��Ӧ�̺Ϳͻ����ơ����������ϵ��ҵ�����ݼ��������ڱ仯�����˵����������ҵ������ȷ�ϵ����ݼ����ߣ��Ƿ������ǰȷ����������Σ���Ͼ�Ӫ���������״�����仯���ƣ�˵��������Ӫ�����Ƿ�����ش�ȷ���ԣ��������ʾ���ա�

�������⣬�Ͻ��������ѣ�������ʦӦ���ϸ������������йع���Ҫ���ֺ�����ְҵ���ɣ�����ǡ������ƽ��ۣ����Թ�˾����۳������������ר�������

������ĸ��������5�����

����2022��ȣ�������ʵ��Ӫҵ����1.79��Ԫ���۳���Ӫҵ����1.60��Ԫ����ĸ���������3229.23��Ԫ���۷ǹ�ĸ���������3726.72��Ԫ������ҵ��Ԥ�棬������2023����������½����������������������

��������ע����簴��ҵ��Ԥ�����ݣ������ӵĹ�ĸ��������2019��~2023����������Ϊ������Ӫҵ���뽫���������ʮ���µ͡�

������2023����걨�У�����������ʾ��Ӫҵ������Ҫԭ������Ŀ��ͻ������ձ��½�Ӱ�죬��Ʒ������������½����ر������ܿ������Ʒ���������½����ԡ�

������������Ӫҵ��Ʒ��Ϊ�����������Ʒ�����������ն����Ʒ����������Ϣ�������Ʒ�����У������������Ʒ���ڷ����豸�ŷ�������ϸ������Ϊ��˾2020��~2022���һ����Ӫҵ��������Դ����������ҵ���ٲ��ܹ�ʣ���ն�����ƣ���Ȳ������ء�

����2023���ϰ��꣬�����ӵ�����ṹ�����˱仯���ϰ�����������������Ϊ2296.08��Ԫ���Ѿ��������������ն�������2812��Ԫ�����������������ն����Ʒ���Ϊ�µĵ�һ����Ӫ��Ʒ������2023���ϰ��������2022���ϰ����3714.09��Ԫ�������½���

�������ڶ��������¶�������ɷ��� �����ʶ110��Ԫ

��������д���600704�����Źɷ�����˾(���¼�ơ�����д�)���չ���ƣ���̩���ٱ��չɷ�����˾(���¼�ơ���̩���١�)ע���ʱ����Ϊ102.04��Ԫ�������ѻ���������������д��ǰ��¶�����ʷ�������̩���ٵ����ʽ��Ϊ93.74��Ԫ��

������ʵ�ϣ���̩���������ǽ��������ܼ����ʵ�һ����Ӱ����2024���������һ���µ�ʱ�䣬������̩���١���̩���١���Ͽ���١��������յȶ��������¶�������ʻ������ʼƻ��������ʶ��ѳ�110��Ԫ��

�������ʹɶ����й��ʱ���

��������д��ʾ����˾���뺼�ݳ�Ͷ�ʱ���������˾(���¼�ơ���Ͷ�ʱ���)��������ɽ������������˾(���¼�ơ��������š�)��������ɽǮ�����ͳǹ�ȨͶ���������ι�˾(���¼�ơ�Ǯ�����ͳǡ�)��ͬ���������̩���٣����ʲ�����93.74��Ԫ�����У�����д��������ʽ����ʲ�����60.65��Ԫ���Ϲ���̩���ٷ��е�3367346939�ɹɷݣ����ʺ������̩���ٵĹ�Ȩ����Ϊ33.00%������̩���ٲ����ɿ��ơ�

�������⣬��Ͷ�ʱ����������š�Ǯ�����ͳǸ�����Լ16.54��Ԫ��10.29��Ԫ��6.25��Ԫ���ֹɱ����ֱ�Ϊ9%��5.6%��3.4%��

��������̩�����⣬���ڣ���̩���١���Ͽ���١��������յ��������¶�������ʻ������ʼƻ���

����1��2�գ����ҽ��ڼල�����ܾ�ͬ�⻪̩����ע���ʱ���36.325��Ԫ������43.125��Ԫ��1��5�գ���Ͽ���ٹ���ƣ����յ����������ͬ��ע���ʱ���10��Ԫ������Լ15.37��Ԫ��1��15�գ��������չ���ƣ���˾2023���5����ʱ�ɶ��������ͨ���������������ɷ���������2023��12��29�գ���˾���յ�������̩���Źɷ�����˾(���¼�ơ�������̩��)��������ҵͶ�ʼ�������˾(���¼�ơ�������Ͷ��)���ɵ��������ɿ�ϼ�Լ9.89��Ԫ�����У�����ʵ���ʱ�9.87��Ԫ�������������Ч��

����ͬʱ����������������ʵĶ����ɶ��������й��ʱ�����

�������磬��Ͽ���ٵ������ɹɶ������帻�ʱ���Ӫ��������˾(���¼�ơ��帻�ʱ���)������߿Ƽ�������˾(���¼�ơ�����߿ơ�)��ͬ��ɡ����У��帻�ʱ��������й����ʲ��ල����ίԱ��ʵ�ʿعɣ�����߿�������������������ίԱ��ʵ�ʿعɡ�

�������⣬�Գ������ս����������ɵĺ�����̩��������Ͷ���Լ�����̩���ٽ����������ɵ�����д�Ͷ�ʱ����������š�Ǯ�����ͳǵ�4�ҹɶ��������й��ʱ�����

�������ڹ��ʱ����ɶ����ʵ�Ӱ�죬���⾭��ó�״�ѧ����ѧԺ�����������ڽ��ܡ�֤ȯ�ձ������߲ɷ�ʱ��ʾ�����ʺ��չ�˾�ġ��ط��������ʽ�һ����ǿ���ӳ������������չ�˾��Ӫ���������ȶ���

������ע���ڼ�ֵ����

�������������������������С��ʱ��г���Ӱ�죬����Ͷ�ʶ��ձ��ѹ��

�����ջ������й�������ҵ������ѯ�ϻ�����誶ԡ�֤ȯ�ձ������߷����ƣ�������ҵ��ģ��������Ҫ���Ͻ����ʱ����䣬�����������չ�˾�����ʱ������������ͣ�ͬʱ������ҵ��Ը�Ϊ�ϸ���ʱ������ٱ��չ�˾�ij������������ʳ����½�����Ҫͨ�������������ʱ���

����ͬʱ�����չ�˾����Ҫͨ����������ǿ�������յ��������߽���ս�Ե������Ͽ���ѧ���ڷ�չ�о�ԺԺ�������Ը��ߡ�֤ȯ�ձ������ߣ��������������ʼƻ�Ҳ�ܵ�����ѹ����ս�Ե�����Ӱ�졣���ű����г��ľ����Ӿ磬������Ҫ�����ʱ����������ա���������ʹ��²�Ʒ�����⣬�����ʱ�������֧�������ƽ���˾ս�ԣ������г��ݶ���߽���ҵ��ת�͡�

����������ʲ�����һ�����ݣ����չ�˾����ȷ����Ч����ʹ�������ʽ�������˾Ͷ�ʲ��ԣ����������ʲ�������ҵ��Ʒ�ʣ�ʵ�ֳ��ڼ�ֵ��������

���������Ϊ���������ʺ���Ҫ�����ע�ʱ���ʹ��Ч���Լ��ɶ��Ļر�ˮƽ����ս�Է��������ѡ����Ҫ���Ϲɶ�Ԥ�ڣ������ʱ��滮��ҵ��ƻ���ͨ�����ֻ��ֶ�ʵ�ֽ�����Ч������ǿ���㶨�ۺͷ��չ�������������ҵ��Ʒ�ʣ��Ż��ʲ����ã�ת����չģʽ��ʵ�ֳ��ڼ�ֵ������

�����������Կ��������������ʺ���ȷ����Ч����ʹ�������ʽ��ھ�Ӫ����Ҫ��ǿ�ʱ�������ǿ�����չ������ƶ�ս�Թ滮����ȷͶ�ʲ��ԡ�ͨ�����������ʲ�����߹�˾��Ͷ������ˮƽ��

��������ҽ��66.52��Ԫ�չ���̩ҽ��21%�ɷ�

��������ҽ��1��28�������棬��˾��ͨ��ȫ���ӹ�˾��������Э��ת�÷�ʽ�չ���̩ҽ��21.12%�ɷݣ�ת�ý��ϼ�Լ66.52��Ԫ����̩ҽ��ʵ�ʿ����˳����Գ�ŵ�������ɳ����ط������ֻ�̩ҽ��10%�ɷ������еı���Ȩ��

����ͬʱ�������������ó�Ҽ�������е��麣ͮ�Nȫ��0.12%����ͨ�ϻ�Ȩ��(����ҽ�Ƴ����麣ͮ�N99.88%�����ϻ�Ȩ��)���麣ͮ�NĿǰ���л�̩ҽ��3.49%�Ĺɷݡ�

�������ν�����ɺ������ؼ���һ���ж����麣ͮ�N�ϼƳ��л�̩ҽ��24.61%�ɷݣ���̩ҽ�ƿعɹɶ������Ϊ�����أ�ʵ�ʿ����˽����Ϊ����͢���캽��

����1��28��������̩ҽ��Ҳͬ��������ع��档��̩ҽ�Ƶ���Ӫҵ��Ϊ������������ͨ·������Ѫ�ܽ���Ȳ�Ʒ���з�������Ϊ�ҹ����������������ͷ��ҵ����Ѫ���������������ҵ���߱����ļ���������ḻ�IJ�Ʒ����

������̩ҽ��1��25����¶2023��ҵ��Ԥ�棬��˾Ԥ��2023�꾻����5.1��Ԫ��5.65��Ԫ��ͬ������42.45%��57.81%��Ԥ��ʵ�ֿ۷Ǿ�����4.45��Ԫ��5.05��Ԫ��ͬ������38.38%��56.78%��

����̸��2023��ҵ��ͬ����������Ҫԭ��̩ҽ�Ʊ�ʾ����˾������չ�����г�Ӫ�����������չҽԺ�����ʺ����ʣ���������Ʒ��֪���Ⱥ�Ӱ������������չ�����г���2023�����Ʒ�߽�����ͬ�ھ��в�ͬ�̶���������˾ͨ���з������Ż���������Ʒ���Ľ����գ����������Զ�������ˮƽ��������Ʒ��������ӯ��������

������̩ҽ��1��28�������棬���ν�����ɺ����Խ��������ι�˾�����³����ܾ���ְ�����������ڹ�˾�з���������Ӫ������Ӫ�ȶ�����Ҫ���á������ؼ���عɹɶ�����ҽ��Ŀǰ������δ���ı乫˾��Ӫҵ����߶Թ�˾��Ӫҵ�������ش�����ļƻ��������ֹ�˾�����㼰����Ա���Ŷ��ȶ������ڱ��ֹ�˾����ҵ���ȶ���չͬʱ�����������Դ���������飬�ƽ���˾���ڽ�����չ��

��������ҽ�ƿ��õ���������Ѫ�ܲ�Ʒ���г���չ���ƣ����Ϲ����ͷḻ�IJ���ҵ���ǹ�˾��Ҫ��չս�Է���֮һ��Ϊ������ҽ�ƻ���Ѱ��ȫ�������Ľ��в������ϣ�����ʵ������Эͬ��չ��

����������������ҽ�Ƹ�����������ʽ����Ϊ��˾��չ����������ЧӦ��2021�꣬��˾���չ���ȫ��֪����IVDԭ��������˾��������(HyTest)��ʵ������IVDԭ����������ļ����������ɿء�2023�꣬����ҽ���ٴ���ɶԵ¹�DiaSys�ع��չ����ɹ�������������ϲ�Ʒȫ��Ӧ��ƽ̨��Ϊʵ��IVDҵ���ȫ����ʻ��춨������

����������ҽ�����¹��棬ͨ�����ν��ף���˾���Դ˽�����Ѫ�������������������������ҽ����е����Ļ��ۺ��˲Ŵ�����������̩ҽ�������з��������Ż���Ʒ���ܡ�

�����ڼκ���603666��ȡ�ÿ��ع��ֳ�����ר����ʵ�ֿ��ع��ֳ��ĸ�Ч��������Ч���ٻ����˲������̶Թ�����ɵ���

�����ݹ���֪ʶ��Ȩ�ֹ��棬�ڼκͿƼ��ɷ�����˾ȡ��һ����Ϊ��һ�����ڿ��ع��ֳ�������ת�ӱ�����װ������Ȩ�����CN113517648B����������Ϊ2021��8�¡�

����ר��ժҪ��ʾ��������������һ�����ڿ��ع��ֳ�������ת�ӱ�����װ��������������������������������Ͳ��������Ͳ��������Ͳ���������ڱ�����Ͳ�ڣ�������Ͳ�������ӿ��Լ�Χ�����ӿ鲼�õı��е�Ƭ�����е�Ƭ�ĺ�����������ӿ��ϣ��ұ��е�Ƭ��ǰ�������������ͨ��������Ͳ����ڱ�����Ͳ����������ʵ�ֱ�����Ͳ���ֳ�����ͷ�ı��п��ƣ�����ͨ��������Ͳ����������Ͳ���ֳ�����ͷ����ת�����������ñ������ʵ��������װ�Ŀ��ٲ�װ��ɿ����У�ʹ�û������ڲ������������趨λ�Ӵ����ֳ�����ͷ������ͨ��ת�ӱ�����װʵ�ֿ��ع��ֳ��ĸ�Ч��������Ч�����˻����˲������̶Թ�����ɵ���װ��װж�Ͳ������㣬�ȶ��ɿ������ظ����á�

��������������600006��ȡ��������·����ѡ�ͷ���ר�����÷����ܸ����ض��ĵ�һ��ѧģ�ͼ���õ���·�����ֵ

�����ݹ���֪ʶ��Ȩ�ֹ��棬���������ɷ�����˾ȡ��һ����Ϊ��һ��������·����ѡ�ͷ�������ר������Ȩ�����CN112329207B����������Ϊ2020��10�¡�

����ר��ժҪ��ʾ��һ��������·����ѡ�ͷ������÷����ȸ����ض��ĵ�һ��ѧģ�ͼ���õ���·�����ֵI��

������ͼ����ȡ���Զ�����Ⱦר�����ɽ�ԼȾҺ

�����ݹ���֪ʶ��Ȩ�ֹ��棬֣����ͼ������603658�����̹ɷ�����˾ȡ��һ����Ϊ��һ�������Զ�����Ⱦ�ĸ�����Ⱦɫ�Լ��к�Ⱦɫ����������Ȩ�����CN113933135B����������Ϊ2021��10�¡�

����ר��ժҪ��ʾ���������漰��������Լ������ر��漰һ�������Զ�����Ⱦ�ĸ�����Ⱦɫ�Լ��к�Ⱦɫ�������ø�����Ⱦɫ�Լ��а�����ϴҺ��ȾɫҺ����ϴҺΪ�Ȼ���ˮ��Һ����ˮ��Һ�����������Զ�����Ⱦʱ��Ⱦɫǰ���������Ӳ�����ϴҺ��ϴ�IJ�����ʹȾҺ���������������չ���ɽ�ԼȾҺ��

0��

- ÿ���Ƽ�

- ��ƱƵ��

- Ҫ��Ƶ��

- �۹�Ƶ��

Ϊ���ԡ����� ���ij�Ȧ ��һ����Ԥ����

Ϊ���ԡ����� ���ij�Ȧ ��һ����Ԥ����

�뵼�幫˾������Ӫ���� ������AI��������

�뵼�幫˾������Ӫ���� ������AI��������

- ��˹���ɼۿ�쭣�FSD�����й�

- ����һ����ȡ����������ס����������ס���ֻ�Ӧ

- �������ծ������ҵ����ʿ���ļ��Ȼ��ǵ�һ���۲촰��

- 567�ҹ�˾��������У���������

- A��ʮ��ӯ���������ֺ�������¯

- ����������й����� ����ҽ�����ܹ�ע

- A��2023���ROE��˾��������������ѡ

- 1.82���ڣ�A�ɿƴ�����������̨�ף�27�ҹ�˾��Ͷ�����ڸ��з��������ͷ�����з�֧������һ�꾻��

- �����ʾ��� ����ҩ��ͷ�dz�106�� �Ƽ�50ǿ������¯��ϡȱ ����3��ROE��10%���ɽ�20ֻ

���������˷�����ũ ���������ϳ�

���������˷�����ũ ���������ϳ�

��������һ��������Ӫҵ���Ƚ� �������ڷֺ�

��������һ��������Ӫҵ���Ƚ� �������ڷֺ�

�Ŵ������������ջ���ʿΪȫ����ϯ�����

�Ŵ������������ջ���ʿΪȫ����ϯ�����

���عɣ��߰��͵��θ�������ִ�ж���

���عɣ��߰��͵��θ�������ִ�ж���