超购236倍!华润饮料晋级“冻资王”!上限定价有没有底气

港股打新市场火爆,瓶装水“怡宝”生产商华润饮料(02460)受追捧,刷新今年“冻资”纪录。

截止周五(18日)中午认购结束,市传其公开发售部分已超购236倍,冻资金额逾1,323.9亿港元,超过本月初的上市的厨具品牌卡罗特(02549)的1010.5亿,成为今年新股“冻资王”。由于市场需求强劲,仅经香港本地券商辉立证券一家,累计申请认购总额近700亿元,约120倍。

华润饮料以每股招股价介乎13.5至14.5元,发行约3.47亿股,集资最多约50.43亿元,为今年第二大新股。每手200股,入场费2,929.24元,预期下周三(23日)挂牌。瑞银、中银国际、中信证券及美银证券为联席保荐人。

IFR引述知情人士称,由于当下港股市场打新投资者对于定价并不敏感,发行人有望把价格定在招股价范围的最高位的14.5港元。

华润是9月25号过的聆讯,招股期本来定的10月初,最终延后了一周多,有未经证实的小道市场消息称,其中之一原因是定价没定好,询价时行情好,想募资80亿,结果众多机构不买账,最后定了50亿募资额。

从筹码上分析,公配超购230倍的这种大票,额度不大可能全部是散户打上来的,打新“老司机”猜测有机构因为国配拿不到货,选择从公配拿货。

从估值上来说,华润饮料如果按23年算是22PE,跟目前的农夫山泉差不多;但基本面来看,与农夫山泉有差距,未来面临的挑战并不小:

年营收135亿元 “怡宝”收入增速下降

根据灼识咨询报告,华润饮料是中国最早专业化生产包装饮用水的企业之一。已成长为中国第二大包装饮用水企业以及中国最大的饮用纯净水企业(按2023年零售额计)。根据灼识咨询报告,公司的“怡宝”品牌饮用纯净水产品于2023年的零售额达到了人民币395亿元,是中国饮用纯净水市场的第一品牌。

凭借“怡宝”这个单一品牌,华润饮料以18.4%的市场份额位列中国包装饮用水市场第二名,仅次于农夫山泉,同时还成为我国最大的饮用纯净水企业,市场份额约占32.7%。

以“怡宝”品牌为中枢,通过不断丰富产品矩阵、拓展产品规格,目前华润饮料已经发展成为一个覆盖外出、居家、商务、 餐饮、运动等多种消费场景的龙头即饮软饮企业。

据招股书披露,目前华润饮料主要拥有怡宝、至本清润、蜜水系列、假日系列及佐味茶事等13个品牌的产品组合、共计56个SKU。于2023年,按零售额计,公司在中国即饮软饮企业中排名第五,市场份额约为4.7%。

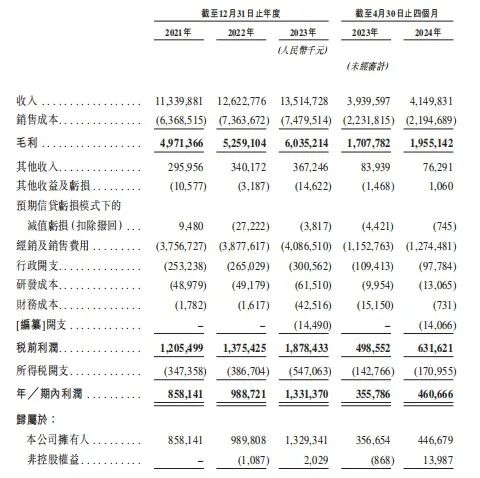

业绩表现来看,2021年至2024年前4个月(以下简称:报告期内)华润饮料实现收入分别约为113.40亿元(单位:人民币,下同)、126.23亿元、135.15亿元、及41.50亿元;年内利润分别约为8.58亿元、9.89亿元、13.31亿元及4.47亿元。营收与净利润均呈现增长状态。

分产品来看,华润饮料以怡宝为核心品牌,进行包装饮用水产品的生产与销售。报告期内,怡宝包装饮用水产品产生的收入分别为107.97亿元、118.87亿元、124.05亿元及36.92亿元,占同期包装饮用水产品总收入的99.8%、99.8%、99.7%及99.2%。

根据 APP了解,尽管已成为行业龙头,但华润饮料的压力仍存。

APP了解,尽管已成为行业龙头,但华润饮料的压力仍存。

首先,是整个纯净水已经卷到天花板,市场难以讲好新故事。海通国际研报表示,纯净水为壁垒低,高度竞争的行业,同时单瓶利润薄、需要高周转,比拼企业的综合能力。包装水龙头经过多次变迁后,已进入中低速增长阶段,行业未来增长中数维持在3%-4%之间。这就注定了瓶装“水战”从来都是异常惨烈。招股书显示,怡宝近两年的收入增速呈现下降态势,2022年、2023年,其包装饮用水产品增速由10.06%降到了4.54%。

此外,怡宝的纯净水选择了“自有工厂+代加工”的模式,使得华润饮料的利润率与农夫山泉相比明显偏低。2021-2023年,华润饮料毛利率分別为43.8%、41.7%及44.7%。而农夫山泉都是自有工厂生产,毋须支付代工服务费,因此可以更好的控制利润率。农夫山泉公布的2023年业绩显示,其总营收和净利润分别为426.7亿元、120.8亿元。对比之下,营收是华润饮料的三倍之多,利润更是其九倍之多,毛利率也持续稳定在60%左右。

除了“怡宝”,凭何增长?

正如上文所言,包装饮用水行业仍处于增长状态,但竞争十分激烈。根据灼识咨询报告,按零售额计,2023年中国包装饮用水市场规模为人民币 2,150亿元,2018年至2023年的复合年增长率为7.1%,预计到2028年将达到人民币 3,143亿元,2023年至2028年的复合年增长率为7.9%。

正如“水大鱼多”的发展规律一样,这条千亿级的赛道也充满了较大的竞争压力。

在风险提示中,华润饮料亦坦言表示:“公司身处中国的即饮软饮行业,现在并将持续保持高度竞争。公司面临 来自现有竞争对手及新行业进入者的激烈竞争。部分竞争对手已在多个品类建 立了市场地位,并拥有更多的财务、研发、营销及其他资源。公司亦与一些较小的品牌竞争,其可能更具创新性,能够更好地将新产品推向市场,并更有效、更迅速地进入和服务利基市场。”

不过,就目前来看,华润饮料的营收支柱仍是纯净水业务,饮料产品营收占比不到一成。

事实上,饮料市场竞争激烈,消费者口味挑剔,不仅有可口可乐、康师傅及统一等老牌巨头,近年崛起的元气森林以及喜茶、霸王茶姬等网红即饮类品牌都在分流市场。虽然华润饮料援引灼识咨询报告,以2023年零售额计,其在中国菊花茶饮料市场排名第一,以及在风味水市场排名第二。但实际观察来看,华润饮料旗下饮料产品在市场上的影响力相当有限,市场知名度也不显,表现在收入上,也没有取得很好成绩。

多品类战略下,也就意味着公司将有大笔的现金流出——截至2024年4月30日止,华润饮料年末现金及现金等价物为21.90亿元,流动资产为56.50亿元,流动负债为53.08亿元,流动资产尚能覆盖流动负债,短期偿债压力正在显著增加。鉴于此,亟需扩充品类的华润饮料也不得不选择赴港“补血”。

更为重要的是,华润饮料此时谋划上市的真正意义和诉求,是期望资本对资源的整合和带动。比如对电商渠道的开拓和品类多元化的进一步发力。事实上,华润饮料的对标不仅有农夫山泉,靠酱油起家的海天、以冰箱起家的海尔,都是依靠单一产品打下知名度,上市后通过多元化的加速发展成长为消费巨头。华润饮料的野心,也正是如此。

综上,凭借“怡宝”品牌,华润饮料成长为国内包装饮用水市场龙头,营收与利润稳健增长。但随着纯净水市场增速放缓,公司仍需多品类夯实增长根基。不过,就目前来看,饮料水业务尚未起势,成为华润饮料成长的隐忧。

0人

- 每日推荐

- 股票频道

- 要闻频道

- 港股频道

多路增量资金有望持续助力A股稳健运行

多路增量资金有望持续助力A股稳健运行

持续加力汇聚合力 稳楼市打出组合拳

持续加力汇聚合力 稳楼市打出组合拳

- 房地产金融政策持续落地

- 央行即日起正式启动证券、基金、保险公司互换便利(SFISF)操作

- 中国光伏行业协会:光伏组件低于0.68元/W投标中标涉嫌违法

- 中证沪港深互联互通综合可选消费指数报2789.06点,前十大权重包含比亚迪等

- 抢抓并购重组机遇 银行进场布局

- AI大模型混战后,以知识为中心驱动的人工智能迎来风口

- 央企大手笔增持 向市场传递出三大积极信号

- 上市公司三季报业绩预告纷纷出炉,47家公司净利翻倍,七彩化学增30倍,国航远洋增10倍

- 中证港股通可选消费综合指数报2695.01点,前十大权重包含理想汽车-W等

半导体行业持续复苏 11家公司前三季业绩预增

半导体行业持续复苏 11家公司前三季业绩预增

减肥药赛道火热 机构看好行业发展

减肥药赛道火热 机构看好行业发展

第一百万辆理想汽车在常州下线背后,国产供应链直追

第一百万辆理想汽车在常州下线背后,国产供应链直追

京东金融“拆借解决资金问题”?业内人士:系行业标准流程

京东金融“拆借解决资金问题”?业内人士:系行业标准流程