华龙证券:给予东鹏饮料买入评级

华龙证券股份有限公司王芳近期对东鹏饮料(605499)进行研究并发布了研究报告《2024年三季报点评报告:第二增长曲线增速亮眼,盈利能力持续提升》,本报告对东鹏饮料给出买入评级,当前股价为217.97元。

东鹏饮料

事件:

2024年10月30日,公司发布2024年三季度报告。

2024Q3公司实现营业收入46.85亿元,同比增长47.29%;归母净利润9.77亿元,同比增长78.42%;扣非后归母净利润9.56亿元,同比增长86.90%。

2024Q1-Q3,公司实现营业收入125.58亿元,同比增长45.34%;归母净利润27.07亿元,同比增长63.53%;扣非后归母净利润26.63亿元,同比增长77.30%。

观点:

多品类稳步推进,业绩延续较高增速。2024Q1-Q3,公司实现营业收入同比增长45.34%,主因公司继续实行全渠道精耕策略,同时积极开拓全国销售渠道,带动500ml金瓶及“东鹏补水啦”等新品销量增长。分品类来看,2024Q1-Q3东鹏特饮实现营收105.07亿元,同比增长31.43%;第二增长曲线东鹏补水啦实现营收12.11亿元,同比增长292.11%;其他饮料实现营收8.12亿元,同比增长145.43%。

全国化布局成效凸显,各区域均实现稳健增长。分区域来看,2024Q1-Q3广东/华东/华中/广西/西南/华北分别实现营收34.27亿元/18.02亿元/17.23亿元/9.35亿元/13.66亿元/15.03亿元,同比增长19.65%/49.88%/54.10%/21.68%/67.07%/83.54%。广东区域表现稳健,其他区域增速亮眼。渠道方面。2024Q1-Q3经销渠道/直营渠道/线上/其他分别实现营收107.34亿元/14.47亿元/3.27亿元/0.21亿元,同比增长41.65%/62.43%/112.99%/84.86%。截至2024Q3末,公司经销商数量较2023年末净增加12家至2993家。

2024Q3公司毛利率和净利率同比提升,公司盈利能力增强。

2024Q3公司毛利率/净利率分别为45.81%/20.85%,同比提升4.29pct/3.64pct,我们认为主因一是公司大单品持续放量,规模效应凸显;二是主要原材料价格下行,成本红利释放。2024Q3公司销售费用率/管理费用率/财务费用率/研发费用率分别为

0.33pct/-0.56pct/-0.06pct/-0.12pct,公司各项费用支出维持稳健。2024Q1-Q3,公司经营活动净现金流量达到30.35亿元,同比提升50.76%。

我们看好公司未来的发展潜力,盈利能力有望持续提升。公司完善产品生产和销售网络的全国化布局,加强渠道下沉,提高单点产出,提升能量饮料市场份额,积极研发和储备其他健康功效饮品,满足消费者的需求。公司产品矩阵多元化,品牌影响力提升,核心竞争力不断加强。

盈利预测及投资评级:公司2024年三季报数据延续较高增速,我们上调此前的盈利预测,预计2024/2025/2026公司营业收入分别为161.21亿元/206.76亿元/254.46亿元(前值为144.87亿元/180.10亿元/222.48亿元),同比增长43.14%/28.25%/23.07%;归母净利润分别为32.49亿元/42.67亿元/53.96亿元(前值为26.56亿元/32.91亿元/40.78亿元),同比增长59.27%/31.35%/26.44%;对应2024年10月30日收盘价,PE分别为26.3X/20.0X/15.9X,参考可比公司的平均估值,考虑到公司业绩处于快速增长期,且具备龙头的溢价能力,我们维持公司“买入”评级。

风险提示:食品安全风险;消费复苏不及预期;成本上行;新品推广不及预期风险;市场竞争加剧的风险;第三方数据统计偏差风险。

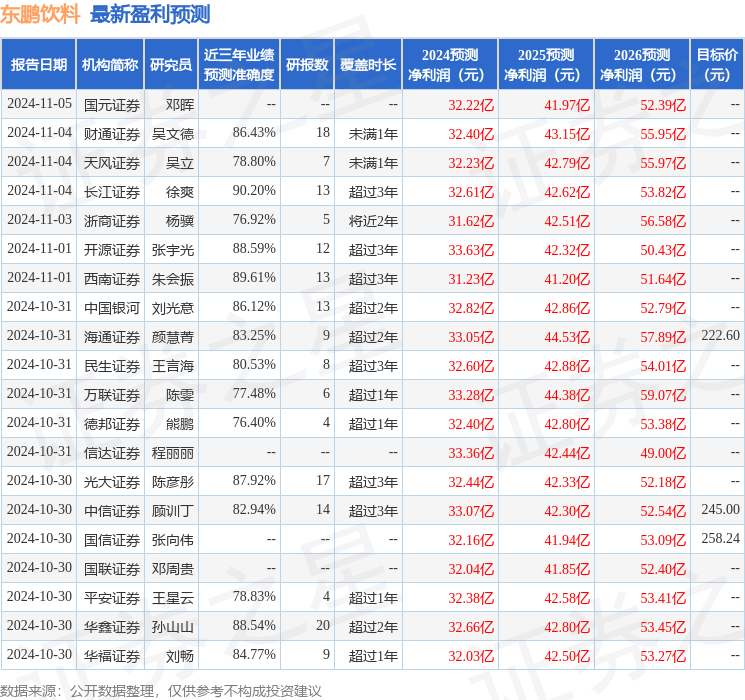

证券之星数据中心根据近三年发布的研报数据计算,长江证券徐爽研究员团队对该股研究较为深入,近三年预测准确度均值高达90.2%,其预测2024年度归属净利润为盈利32.61亿,根据现价换算的预测PE为34.76。

最新盈利预测明细如下:

该股最近90天内共有39家机构给出评级,买入评级30家,增持评级9家;过去90天内机构目标均价为248.7。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

0人

- 每日推荐

- 股票频道

- 要闻频道

- 港股频道

快递业务迎高峰 智能科技推动物流业加速跑

快递业务迎高峰 智能科技推动物流业加速跑

洞察“双11”电商平台新风向:重塑用户体验

洞察“双11”电商平台新风向:重塑用户体验

- 上海传重磅!重组潜力股名单出炉!

- 国家安全部:金融安则国安,全面增强金融工作本领和风险应对能力

- 摩尔线程正式办理上市辅导备案登记

- 11月12日醋酸产业链情报

- 春节8天 2025年法定节假日安排来了

- 251家公司获机构调研(附名单)

- 智能网联汽车再获政策关注 机构称自动驾驶投资时点已至(附概念股)

- 并购重组热潮带动相关个股

- 可转债市场格局生变!多家A股公司公告:提前赎回

10万亿化债如何影响银行业?业内称利好资产质量改善

10万亿化债如何影响银行业?业内称利好资产质量改善

政策引领上市公司抢抓机遇 商业航天驶入发展快车道

政策引领上市公司抢抓机遇 商业航天驶入发展快车道

赚翻了!这家上市公司,囤了2641枚比特币

赚翻了!这家上市公司,囤了2641枚比特币

诺比侃科技港股IPO:面临技术更新和市场竞争的双重挑战

诺比侃科技港股IPO:面临技术更新和市场竞争的双重挑战